2026 Autors: Howard Calhoun | calhoun@techconfronts.com. Pēdējoreiz modificēts: 2025-06-01 07:14:38

Jebkuram Krievijas Federācijas pilsonim, kurš regulāri veic ienākuma nodokļa iemaksas valsts budžetā, ir tiesības rēķināties ar to, ka valsts parūpēsies par viņu sarežģītā situācijā. Viena no šādas aprūpes izpausmēm ir ārstēšanās, saviem vai ģimenes locekļiem, kā arī medikamentu iegādei izlietoto līdzekļu daļējas kompensācijas saņemšana. Šādas kompensācijas apmērs ir tieši atkarīgs no valstij samaksātā iedzīvotāju ienākuma nodokļa apmēra. Tātad, kas ir nodokļu atlaide, un kādi dokumenti jums būs jāsagatavo sociālajai atskaitīšanai par ārstēšanu?

Terminoloģija

Ar nodokļa atskaitījumu saprot katra iedzīvotāja noteiktu ienākumu daļu, kas nav apliekama ar nodokli. Tiesības saņemt šādu “atlaidi” regulē Krievijas Federācijas Nodokļu kodeksa 219. pants, kurā teikts: ikviens oficiāli nodarbināts pilsonis var atgriezt noteiktu ārstēšanās izdevumu summu, ja viņš regulāri maksā iedzīvotāju ienākuma nodokli. Tajā pašā laikā ir vērts atzīmēt, ka šādu pabalstu varat saņemt neskaitāmas reizes, galvenais, lai tā kopējā summa nepārsniegtu 13% no kopējā gada laikā veiktā atskaitījuma.

Kamtiesības saņemt medicīniskās palīdzības nodokļa atmaksu

Pirms runāt par to, kādi dokumenti nepieciešami, lai sagatavotos sociālajam atskaitījumam par ārstēšanos, izdomāsim, kurš tieši var saņemt šādu pabalstu un kuram tas nepienākas. Atskaitījumus nevar piešķirt tiem, kuri nemaksā iedzīvotāju ienākuma nodokli, tajos ietilpst:

- pilsoņi bez darba, pat ja viņi saņem sociālo palīdzību;

- individuālie uzņēmēji, kuri darbojas īpašā nodokļu režīmā un nesaņem ienākumus, kas tiek aplikti ar nodokli ar 13% likmi.

Pilsoņi, kuri ir oficiāli nodarbināti un paši (ne uz darba devēja rēķina) apmaksā medicīniskos medikamentus, pakalpojumus vai apdrošināšanas prēmijas saskaņā ar brīvprātīgās medicīniskās apdrošināšanas līgumu, var rēķināties ar iedzīvotāju ienākuma nodokļa atlaidi. Jūs varat izmantot šīs tiesības ne tikai sev, bet arī saņemt sociālo atskaitījumu par sava laulātā, nepilngadīgā bērna vai vecāka gadagājuma vecāku ārstēšanu. Tāpat var kompensēt ģimenes locekļu brīvprātīgās veselības apdrošināšanas iegādi vai ārsta izrakstīto nepieciešamo medikamentu iegādi.

Uzmanību! Likums neparedz sociālo atskaitījumu par bērna, kas vecāks par 18 gadiem, ārstēšanu, pat ja dēls vai meita ir pilna laika students un ir vecāku apgādībā.

Šāda nodokļu atvieglojuma iegūšanai ir vairāki nosacījumi, pie tiem pakavēsimies sīkāk.

Pirmais nosacījums

Diemžēl ne visas ārstēšanas metodes varsaņemt kompensāciju, par to ir noteikts medicīnisko pakalpojumu saraksts, kas ietverts Krievijas valdības 19.03.2001. dekrētā Nr. 201. Tie ietver:

- profilakse, rehabilitācija, diagnostika un ārstēšana ambulatorās klīnikās, klīnikās un slimnīcās;

- dažādu medicīnisko pārbaužu veikšana;

- diagnostika/ārstēšana neatliekamās medicīniskās palīdzības gadījumā;

- rehabilitācija, profilakse un ārstēšana sanatorijā (var tikt kompensēta tikai tā kupona daļa, kas attiecas uz medicīniskajiem pakalpojumiem);

- veselības izglītības pakalpojumi.

Nevar atskaitīt izdevumus par ārstniecības un profilakses veidiem, kas nav nosaukti minētā lēmuma sarakstā. Neiztiek arī bez dažiem starpgadījumiem: piemēram, šajā sarakstā nav iekļautas izmaksas par atjaunojošo līdzekļu iegādi pēcoperācijas pacientiem, taču degunplastikas vai krūšu palielināšanas izmaksas var viegli kompensēt.

Otrais nosacījums

Kas vēl jāzina, lai pareizi veiktu sociālo atskaitījumu par ārstēšanu? Dokumenti no jums tiks pieņemti tikai tad, ja ārstēšanu veicis atbilstošais subjekts. Tas nozīmē, ka medicīnas organizācijai vai individuālam uzņēmējam, kas sniedz jums pakalpojumu, ir jābūt derīgai (nav beidzies) licencei medicīniskās darbības veikšanai Krievijas Federācijas teritorijā. Ja šāda dokumenta nav vai ārstēšana notikusi ārzemēs, iedzīvotāju ienākuma nodokļa atlaidi saņemt nebūs iespējams.

Un trešais nosacījums

Ir arī citsnoteikums: visi izdevumi par ārstēšanu nodokļu maksātājam jāsedz uz sava rēķina. Ja ārstēšanu vai medicīnisko apdrošināšanu finansēja darba devējs vai tika piesaistīti kāda labdarības fonda līdzekļi, tad šādas summas nevar izmantot atskaitīšanai. Tas pats attiecas uz gadījumiem, kad darba devējs, lai gan nemaksā par darbinieka ārstēšanu, sniedz viņam šīm vajadzībām paredzēto materiālo palīdzību, tas ir, izvirza nosacījumu, ka naudu var tērēt tikai ārstēšanai.

Papildus tiešai terapijai var kompensēt arī medikamentu izmaksas, to sarakstu nosaka arī dekrēts, tomēr zāļu izrakstīšana jāapstiprina ar ārsta recepti.

Bet medicīnisko ierīču izmaksu iekļaušana izmaksās ir diezgan pretrunīga. Ja neesat pārliecināts, vai kādus izdevumus var atskaitīt, tad, lai nerastos pārpratumi, vislabāk ir vērsties Krievijas Veselības ministrijā pēc skaidrības. To var izdarīt viņa oficiālajā mājaslapā sadaļā "Publiskā pieņemšana" - atbilde jums jāsaņem 30 dienu laikā no reģistrācijas datuma.

Dokumenti, piesakoties pabalstiem

Lai saņemtu kompensāciju, izdevumi būs oficiāli jāapstiprina. Lai veiktu sociālo atskaitījumu par ārstēšanu, jums būs nepieciešami šādi dokumenti:

- Krievijas Federācijas pilsoņa pase;

- nodokļa veidlapa 3-iedzīvotāju ienākuma nodoklis - deklarācija;

- palīdzība 2-iedzīvotāju ienākuma nodokļa veidā - saņemt darba vietā;

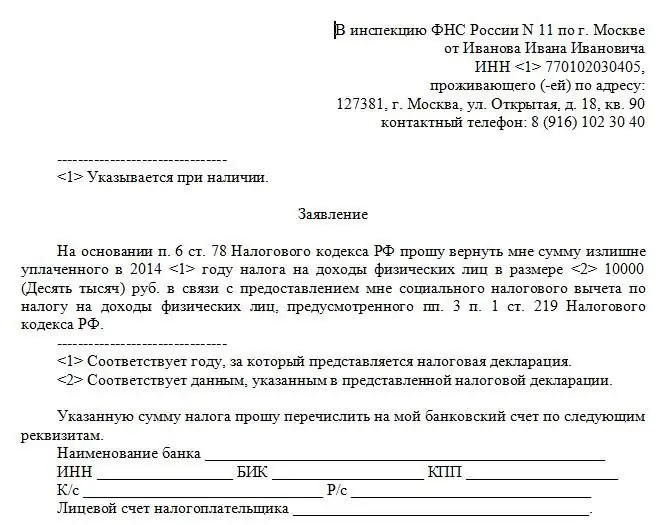

- iedzīvotāju ienākuma nodokļa atmaksas pieteikums, kurā norādīti konta dati kreditēšanailīdzekļi;

- ārstniecības iestādes licences kopija par tiesībām veikt medicīnisko darbību Krievijas Federācijas teritorijā;

- medicīnisko pakalpojumu sniegšanas līguma kopija (ja tāds ir);

- ar ārstniecības iestādes zīmogu apliecināta izziņa par sniegto medicīnisko pakalpojumu pilnu samaksu, norādot ārstēšanas veidu un izmaksas;

- čeki, čeki, bankas izraksti, kas apliecina līdzekļu izlietojumu (norādot pakalpojumu un ārstniecības iestādes nosaukumu);

- recepšu veidlapa ar izrakstīto medikamentu sarakstu (no tiem, kas iekļauti attiecīgajā rezolūcijā);

- Sanatorijas kupona stubs, ko papildina izziņa par tūlītējām ārstēšanās izmaksām (izņemot ēdināšanu un izmitināšanu).

Ja grasāties pieteikties sociālajam atskaitījumam par bērna, laulātā vai vecāku ārstēšanu, saraksts būs nedaudz jāpaplašina.

Citi dokumenti

Papildus iepriekšminētajam jums būs jāuzrāda arī radniecības faktu apliecinoši papīri. Veicot ieturējumu par bērna ārstēšanu, dokumenti jāpapildina ar dēla/meitas dzimšanas apliecību, kā arī, lai saņemtu atlīdzību par laulāto, jāpievieno laulības apliecība. Jūs varat atgriezt nodokļa atskaitījumu par aizbildnībā esošiem bērniem, lai to izdarītu, jums jāiesniedz dokumenti, kas apliecina aizbildnības iecelšanas faktu. Ja grasāties saņemt sociālo atlaidi par savu vecāku ārstēšanu, tad galvenajam dokumentu sarakstam jāpievieno paša dzimšanas apliecības kopija.

Sazinoties ar nodokļu inspekciju, ir ļoti svarīgi, lai līdzi būtu ne tikai kopijas, bet arī visu dokumentu oriģinālidokumenti - tas ievērojami atvieglos reģistrācijas procedūru.

Ja ārstēšana būtu dārga

Piesakoties nodokļu atmaksai, ir vērts nošķirt sociālo atskaitījumu par ārstēšanu no dārgas ārstēšanas - tas nebūt nav viens un tas pats. Sakarā ar to, ka katram no mums ir sava koncepcija par dārgu un lētu, ar Krievijas Federācijas valdības dekrētu Nr.201 tika apstiprināts īpašs dārgo ārstēšanas veidu saraksts. Kopumā ir divdesmit septiņi šādi vārdi. Tomēr papildus pašai apstrādei bieži vien ir nepieciešams iegādāties īpašu aprīkojumu un dārgus materiālus. Šādus izdevumus var attiecināt arī uz nodokļa atskaitījumu, taču ir jāievēro noteikti nosacījumi:

- iegādāti materiāli un aprīkojums, lai ārstētu slimību, kas iekļauta dekrēta Nr. 201 sarakstā;

- ārstniecības iestāde šos materiālus vai aprīkojumu nevarēja iegādāties pašu spēkiem;

- ir ārstniecības iestādes izziņa, ka bez šīs iekārtas/narkotiku lietošanas nebūtu iespējams veikt dārgu ārstēšanu;

- organizācija, kas veica terapiju, izsniedza pilsonim sertifikātu par medicīnisko pakalpojumu sniegšanu (maksas) ar kodu "2": šādi dārga ārstēšana ir norādīta Federālajā nodokļu dienestā.

Nodokļu sociālā atskaite par zobu ārstēšanu

Pēc medicīnas pakalpojumu saraksta ir iespējams arī atrisināt problēmu ar zobiem un ietaupīt uz nodokļiem. Tomēr šeit ir vērts atzīmēt, ka ir jāizmanto estētikas pakalpojumizāles šajā gadījumā nedarbosies. Tas ir, ja jūs nolemjat vienkārši balināt zobus, veikt sudraba pārklājumu, ievietot dārgus implantus vai izmantot jebkuru citu procedūru, kuras mērķis ir uzlabot zobu izskatu, tad jūs nevarēsit saņemt sociālo atskaitījumu par zobu ārstēšanu. Bet ja bija jāārstē flux, kariess un citi zobu "prieki", tad laipni lūgti. Varat arī saņemt nodokļu atmaksu par protezēšanu - šāda veida pakalpojums ir sarakstā.

Dokumenti sociālajai atskaitīšanai par zobu ārstēšanu neatšķiras no iepriekšminētajiem, šeit ir spēkā tie paši noteikumi un likumi. Viens no galvenajiem ir tas, ka zobārstniecības klīnikai/privātajam ārstam ir jābūt licencētai.

Cik viņi dos

Jums jāsaprot, ka, lai gan nodokļu atlaide kompensē daļu no ārstēšanās iztērētās summas, tā tomēr ne vienmēr to pilnībā sedz. Tas jo īpaši attiecas uz dārgām ārstēšanas metodēm. Tas viss ir atkarīgs no tā, kādi ienākumi jums bija pagājušajā pārskata periodā un cik liels bija iedzīvotāju ienākuma nodoklis.

Kopumā nodokļa atskaitījums tiek uzkrāts 13% apmērā no ārstēšanas izmaksām, taču tas nedrīkst pārsniegt 120 tūkstošus rubļu gadā, un, ja nepieciešama dārga ārstēšana, summa nav ierobežota jebko (izņemot faktisko nodokļu summu, ko esat samaksājis pagājušajā periodā). Apskatīsim dažus piemērus.

1. piemērs:

Pērn pilsonis X. mēnesī nopelnīja 35 tūkstošus rubļu. Viņa gada ienākumi bija:

35 000 x 12 mēneši=420 tūkstoši rubļu

Iemaksātā iedzīvotāju ienākuma nodokļa summapagājušajā gadā bija:

420 tūkstoši x 13%=54 600 rubļu

Tāpat pēdējā gada laikā viņš apmaksāja meitas ārstēšanu privātā klīnikā 70 000 rubļu apmērā. Saskaņā ar likumu viņam ir tiesības rēķināties ar nodokļu atmaksu šādā apmērā:

70 000 x 13%=9100 USD

Tā kā šī summa nepārsniedz 54 600 rubļu, ko pilsonis X samaksājis pagājušajā gadā, atskaitījums viņam tiks atgriezts pilnā apmērā.

2. piemērs:

Pilsonis U. 2014. gadā nopelnījis 300 000 rubļu, no kuriem samaksāts iedzīvotāju ienākuma nodoklis:

300 000 x 13%=39 000 rubļu

Tajā pašā 2014. gadā viņai tika veikta operācija, kas izmaksāja 105 000 rubļu, kā arī viņai bija jāiegādājas medikamenti 35 000 rubļu apmērā. Kopējā ārstēšanai iztērētā summa bija:

105 000 + 35 000=140 000 rubļu

Nodoklis par šo summu ir: 140 tūkstoši x 13%=18 200 rubļu. Bet, tā kā nodokļu atskaitījumu nevar veikt no summas, kas lielāka par 120 000 rubļu, maksimālā nodokļa atmaksa, ko U. kungs var saņemt, būs 120 000 x 13%=15 600 rubļu.

3. piemērs:

Pilsonis S. 2013. gadā nopelnīja 380 000 rubļu, no kuriem tika samaksāts nodoklis:

380 000 x 13%=49 400 USD

Tad viņai tika veikta dārga ārstēšana, izmantojot īpašu aprīkojumu. Ārstēšanas izmaksas bija 510 000 rubļu. Ir viegli aprēķināt, ka pārmaksātā nodokļa summa bija:

510 000 x 13%=66 300 rubļi

Bet tā kā 2013. gadā samaksātā nodokļa summa bija 49 400 rubļu,tad iedzīvotāju ienākuma nodokļa atmaksu var veikt tikai par tādu summu. Ja viņas ienākumi 2013. gadā būtu par 10 tūkstošiem rubļu lielāki, tad viņa varētu veikt nodokļu atskaitījumu par visu ārstēšanā iztērēto summu:

520 000 x 13%=67 600 rubļu (kas ir vairāk nekā 66 300 rubļu nodokļa atskaitījums).

Laiks

Nodokļa atlaides aprēķināšanai dokumentu iesniegšanai nav noteikts termiņš, to var izdarīt jebkurā izdevīgā laikā. Šajā jautājumā ir tikai viens noteikums: jūs varat atgriezt nodokli par 3 gadiem. Tas nozīmē, ka, ja pilsonim ir tiesības uz sociālo atskaitījumu, piemēram, 2014.gadā, tad iedzīvotāju ienākuma nodokli būs iespējams atgriezt 2015.-2017.gadā. Bet 2018. gadā nodokļu atmaksas termiņš jau būs pagājis. Protams, nevajadzētu gaidīt veselus trīs gadus, jo ar katru nākamo dienu nepieciešamos dokumentus savākt būs arvien grūtāk.

Ieteicams:

Kādi dokumenti nepieciešami ieturēšanai par ārstēšanu: saraksts, reģistrācijas noteikumi

Krievijā daudzi pilsoņi var pieteikties tā sauktajai nodokļu atlaidei. Piemēram, sociālais tips. Cilvēki var atgūt daļu no medicīnisko pakalpojumu izmaksām. Bet kā to izdarīt? Šajā rakstā tiks runāts par nodokļu atskaitīšanu par ārstēšanu Krievijas Federācijā

Dokumenti īpašuma atskaitīšanai: vispārīga informācija, nepieciešamās veidlapas un veidlapas

Īpašuma atskaitīšanas reģistrēšana ir procedūra, par kuru interesē daudzi Krievijas Federācijas pilsoņi. Šis raksts parādīs, kā to iegūt. Kas ir jāsagatavo? Ar kādiem nosacījumiem un cik lielā mērā var pieprasīt īpašuma veida atskaitījumu?

Sociālie atskaitījumi par ārstēšanu, izglītību: dokumenti. Tiek nodrošinātas sociālā nodokļa atlaides

Krievijas Federācijas likumdošana paredz ļoti plašu nodokļu atvieglojumu klāstu pilsoņiem. Starp populārākajiem - sociālie. Kādas ir to īpašības?

Nodokļa atskaitījums par ārstēšanu: kam ir tiesības, kā to saņemt, kādi dokumenti nepieciešami, reģistrācijas noteikumi

Šajā rakstā ir norādīts, kā saņemt nodokļu atlaidi par ārstēšanu. Kas tas ir un kādi ir deklarācijas izsniegšanas noteikumi?

Dokumenti atskaitīšanai par dzīvokli. Nodokļa atskaitīšanas veikšana, pērkot dzīvokli

Nodokļu atskaitījumi ir tas, par ko interesējas daudzi iedzīvotāji. Galu galā jūs varat atgriezt sev daļu no iztērētajiem līdzekļiem pēc konkrēta darījuma pabeigšanas. Kā tas tiek darīts? Kādi dokumenti nepieciešami atskaitīšanai, pērkot dzīvokli?