2026 Autors: Howard Calhoun | [email protected]. Pēdējoreiz modificēts: 2025-06-01 07:14:38

Pieteikšanās nodokļu atskaitīšanai ir diezgan populārs pakalpojums. Bet kas jāsagatavo uzdevuma īstenošanai? Un kurš ir tiesīgs iesniegt fiksētas formas lūgumrakstu? Tālāk mēs izskatīsim nepieciešamos dokumentus nodokļa atskaitīšanai, kā arī iepazīsimies ar pamatnoteikumiem atbilstošo līdzekļu aprēķināšanai iedzīvotājiem. Bez pēdējās papīru sagatavošana būs bezjēdzīga. Tāpēc tiesību normām būs jāpievērš pienācīga uzmanība.

Raksturīgs

Kas ir nodokļu atlaide?

Šis nosaukums tiek dots procesam, kurā tiek atgūta daļa izdevumu par noteiktiem pakalpojumiem no atmaksātajiem ienākuma nodokļiem. Ja cilvēks maksā iedzīvotāju ienākuma nodokli, viņam ir tiesības saņemt pakalpojumu, lai gan tas ne vienmēr notiek.

Faktiski valsts atmaksās pretendentam noteiktu līdzekļu apjomu konkrētiem izdevumiem. Bet ar dažiem ierobežojumiem. Tie tiks apspriesti vēlāk.

Atgriešanas veidi

Kādi dokumenti ir nepieciešami nodokļu atskaitīšanai? Galvenā problēma ir skaidras atbildes trūkums uz uzdoto jautājumu. Tas viss ir atkarīgs no konkrētās situācijas un atgriešanas veida.

Līdz šimir ierasts piešķirt šādus atskaitījumus:

- standarta ("bērniem");

- sociālais (ārstniecībai/izglītībai/narkotiku lietošanai);

- īpašums (hipotēkai vai regulārai nekustamā īpašuma iegādei);

- profesionāls (izsniedz galvenokārt individuālie uzņēmēji, mēs ar viņu neiepazīsimies).

Attiecīgi, tad izpētīsim katru scenāriju. Tikai ar pienācīgu sagatavošanos būs iespējams ātri atgūt daļu izmaksu par noteiktām operācijām.

Pamatnosacījumi

Domā, kādi dokumenti nodokļu atlaides saņemšanai noderēs 2018. gadā? Vispirms jums būs jāizpēta pamatnoteikumi noteikto veidlapu pieteikumu iesniegšanai. Galu galā ne visiem pilsoņiem ir tiesības uz radušos izdevumu atlīdzību.

Šodien ir šādi noteikumi ieturējuma iegūšanai:

- Pieteikuma iesniedzējam jābūt Krievijas pilsonībai. Ārzemniekiem netiek piedāvātas studiju tiesības.

- Pilsonim nodokļu iestādēm jāpārskaita iedzīvotāju ienākuma nodoklis 13% apmērā, ne vairāk, ne mazāk. Attiecīgi ne katrs uzņēmējs varēs izmantot savas tiesības uz naudas atmaksu.

- Cilvēkam jābūt oficiālam darbam. Vai arī viņam jāreģistrējas kā individuālam uzņēmējam. Neoficiālos ienākumus nodokļu iestādes neņem vērā.

- Darījums, par kuru maksā pieteikuma iesniedzējs, ir jāreģistrē personai, kura pieprasa atmaksu. Visi darījumi tiek veikti arī attiecīgās personas vārdā.

Svarīgi: zem noteiktiemapstākļos, jūs varat atgriezt naudu par pakalpojumiem, kas sniegti laulātajam, bērniem, brāļiem un māsām.

Ierobežojumi un ierobežojumi

Dokumenti viena vai otra veida nodokļa atlaides saņemšanai jāsagatavo tikai tad, kad ir tiesības uz pakalpojumu. Tas pazūd pēc tam, kad ir izsmelti katram atgriešanas veidam iestatītie ierobežojumi.

Saskaņā ar spēkā esošajiem likumiem atskaitījums ir 13% no veiktajiem izdevumiem. Tajā pašā laikā nav iespējams atgūt vairāk, nekā persona attiecīgajā gadā ir pārskaitījusi nodokļus iedzīvotāju ienākuma nodokļa veidā.

Turklāt katram atskaitīšanas veidam ir savas robežas. Proti:

- īpašuma iegādei - 260 000 rubļu;

- uz hipotēkas - 390 000 rubļu;

- sociālie atskaitījumi - 120 000 rubļu (un ne vairāk kā 50 000 rubļu par katra bērna izglītību).

Standarta atskaitījumu par bērnu izsniedz darba devējs un tas ir fiksēts. Mēs arī neiepazīsimies ar šo scenāriju.

Svarīgi: jūs nevarat atdot kopā vairāk par 15 600 rubļiem par jebkādiem sociālajiem atskaitījumiem gadā. Bet pilsonis var pieprasīt nekavējoties atmaksāt naudu par 3 gadiem, kas pagājuši kopš darījuma noslēgšanas.

Iepriekš minētie noteikumi neattiecas uz dārgu ārstēšanu. Par to jūs varat atgriezt tieši 13% no maksājumiem.

Kur pieteikties

Daudzus interesē, kur vērsties ar dokumentiem, lai saņemtu nodokļu atskaitījumu. Šis ir diezgan vienkāršs jautājums. Bet katrs pats izlemj, ko darīt.

Krievijā tiek pieņemti noteikto veidlapu pieprasījumi:

- nodoklisķermeņi;

- MFC;

- Viena loga pakalpojumi.

Noteiktus atgriešanas veidus var izsniegt darba devējs. Piemēram, standarta vai sociālais atskaitījums.

Darbību procedūra

Ir svarīgi ne tikai izprast pētāmā jautājuma juridiskos aspektus un nodokļu atskaitīšanai nepieciešamo dokumentu sarakstu, bet arī saprast, kā rīkoties šajā vai citā gadījumā.

Apskatīsim pieteikuma iesniegšanas kārtību Krievijas Federācijas Federālajā nodokļu dienestā. Iedzīvotājam būs nepieciešams:

- Izveidojiet konkrētam gadījumam nepieciešamo dokumentu paketi.

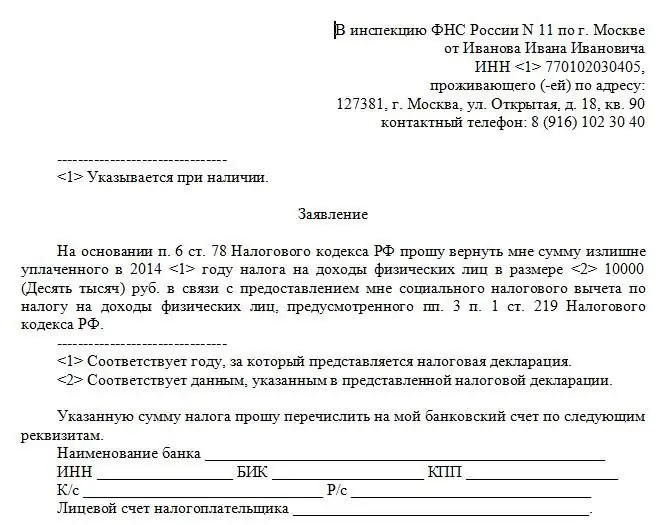

- Aizpildiet pieteikumu naudas atmaksai. Pieprasījumā jāiekļauj līdzekļu saņēmēja konta informācija.

- Iesniedziet pieteikumu reģistrācijas iestādei.

- Gaidiet atbildi no Federālā nodokļu dienesta. Parasti tas tiek piegādāts 1,5-2 mēnešu laikā.

- Saņemiet naudu uz norādīto kontu. Process ilgst vēl 60 dienas.

Šajā nav nekā sarežģīta vai nesaprotama. Galvenais ir noskaidrot, kādi dokumenti ir nepieciešami, lai saņemtu viena vai cita veida nodokļa atskaitījumu.

Svarīgi: ja pakalpojums tiek liegts, Federālais nodokļu dienests savā atbildē norāda iemeslu. Personai tiek dots mēnesis, lai situāciju labotu, atkārtoti neiesniedzot pieprasījumu.

Galvenā pakotne

Kādi nodokļu atskaitīšanas dokumenti ir jāsagatavo visiem potenciālajiem pretendentiem? Tas nav tik grūts jautājums. It īpaši, ja to sadalāt vairākās daļās.

Iesākumā iepazīsimies ar jebkurā gadījumā nepieciešamo papīru sarakstu. Tas ir iekļauts neatkarīgi no atgriešanas veida.

Pieteikuma iesniedzējam būs:

- ienākumu apliecības (piemēram, formā 2-iedzīvotāju ienākuma nodoklis);

- nodokļu deklarācija par noteiktu periodu;

- personas apliecība;

- paziņojums;

- čeki un čeki, kuros norādīts noteiktu izdevumu fakts.

Bet tas vēl nav viss. Kādi dokumenti vēl var būt nepieciešami nodokļu atskaitīšanai? Risināsim šo problēmu tālāk!

Svarīgi: visi maksājuma dokumenti ir jāizsniedz pieteikuma iesniedzējam. Pretējā gadījumā atgriešana netiks apstrādāta.

Īpašuma iegāde

Sākumā izpētīsim visizplatītāko scenāriju. Runa ir par izdevumu atdošanu īpašuma iegādei. Jo īpaši nekustamais īpašums.

Apskatīsim dokumentu paketes veidošanas procesu, izmantojot dzīvokļa iegādes piemēru. Šajā gadījumā pieteikuma iesniedzējam ir:

- USRN paziņojums;

- īpašuma pirkuma līgums;

- izraksti un čeki par pārdevēju, kurš saņem naudu par operāciju.

Šie komponenti ziņo iepriekš uzskaitītajiem dokumentiem. Dažreiz jums ir ļoti jāpiepūlas, lai iegūtu tiesības atgriezties. It īpaši, ja pieprasāt pakalpojumus laulībā.

Ģimenes cilvēkiem

Dokumentus nodokļa atlaidei par dzīvokli var papildināt. Piemēram, ja mēs runājam par naudas atmaksu no ģimenes personas. Tad labāk sagatavoties procesam pilnībā.

Lieta tāda, ka ģimenes pieteikuma iesniedzējiem bieži tiek lūgts:

- laulības/šķiršanās apliecības;

- adopcijas sertifikāti;

- Visu bērnu dzimšanas apliecības (īpaši, ja viņiem pieder dzīvoklis, par kuru tiek atmaksāta nauda).

Dažos gadījumos jums ir jāizņem izraksts no dzīvokļa personīgā konta un BTI. Parasti šāda dokumentācija no pilsoņiem netiek prasīta. Bet tas noderēs, pērkot īpašumu.

Hipotēka un atgriešana

Kādi dokumenti nodokļu atskaitīšanai, pērkot īpašumu ar hipotēku, ir noderīgi? Šis jautājums satrauc daudzas mūsdienu ģimenes.

Līdz šim Federālais nodokļu dienests, atmaksājot galveno aizdevumu, jautā:

- hipotēkas līgums;

- maksājumu grafiks;

- kvītis par apmaksāto rēķinu apmaksu;

- dzīvokļa īpašumtiesību sertifikāts.

Tas ir viss. Uzskaitītās atsauces vēlams pievienot oriģinālos. Arī to kopijas nebūs liekas. Nav nepieciešams apliecināt dokumentāciju.

Hipotēkas procenti

Kādus dokumentus sagatavot nodokļu atskaitīšanai, ja vēlaties atdot līdzekļus hipotēkas procentiem? Šajā gadījumā papīra iepakojums nebūs pārāk liels. Tas atgādina paziņojumus par naudas atdošanu saskaņā ar galveno hipotēkas līgumu.

Turklāt pretendentiem būs jāņem līdzi:

- procentu pārbaudes;

- aizdevuma atmaksas grafiks.

Nekas cits nav vajadzīgs. Patiesībā viss ir daudz vienkāršāk, nekā šķiet. Un, ja pilsonis iepriekš sagatavosies operācijai, viņš bez lielām grūtībām varēs pieprasīt naudu.

Pašu ārstēšana

Tagadapsveriet sociālo atdevi. Piemēram, ārstēšanai. Tas ir diezgan izplatīts scenārijs. It īpaši, ja runa ir par apmaksātām dzemdībām vai zobu ārstēšanu.

Mūsdienu Krievijā šādi nepieciešamie dokumenti tiek piešķirti nodokļu atskaitīšanai viņu pašu ārstēšanai (vai zāļu iegādei):

- līgums ar ārstniecības iestādi;

- maksājuma dokumenti;

- medicīniskais ziņojums ar zāļu recepti;

- ārstniecības iestādes licence;

- ārsta apliecība (dažos gadījumos).

Lai sagatavotu pamatdokumentāciju naudas atgriešanai par sniegtajiem pakalpojumiem, pilsonim jāsazinās ar izvēlētās slimnīcas reģistru. Viņi ātri izveidos paketi no uzskaitītajām atsaucēm. Galvenais ir paņemt līdzi izdevumus apliecinošus čekus.

Bērna ārstēšana

Nākamā iespēja ir pieteikties bērna kopšanas atskaitījumam. Parasti domāti nepilngadīgie un invalīdi.

Šādos apstākļos jums papildus ir jāpaņem dzimšanas vai adopcijas apliecība no Federālā nodokļu dienesta. Turklāt jums būs jāpierāda, ka par medicīniskajiem pakalpojumiem maksāja pieteikuma iesniedzējs. To ir viegli izdarīt.

Tāpat kā visos iepriekšminētajos gadījumos, šie dokumenti nodokļu atskaitīšanai ir jāpievieno galvenajai dokumentu paketei. Varat iesniegt izskatīšanas pieprasījumu un gaidīt atbildi no nodokļu iestādēm.

Savs pētījums

Vēl viens scenārijs ir aicinājums Federālajam nodokļu dienestam saņemt naudu par mācību maksu. Piemēram, brālis vai māsasavu bērnu vai sevi. Īstenot tiesības ir daudz vieglāk, nekā šķiet.

Izpētīsim papildu izziņas par studiju izdevumu kompensāciju. Tajos ietilpst:

- studenta sertifikāts;

- līgums ar izglītības iestādi;

- organizācijas licence;

- specialitātes/izvēlētās studiju virziena akreditācija.

Pēdējie divi papīri jāiesniedz kā notāra apliecinātas kopijas. Tos var paņemt izglītības iestādes grāmatvedībā.

Svarīgi: Personai ir tiesības uz mācību maksas atskaitījumu "sev", neatkarīgi no studiju formas. Varat arī atgriezt "atmaksas" kartes izdevumus.

Radinieku mācīšana

Sarežģītāka ir situācija, kurā ir naudas atgriešana par radinieku studijām. Piemēram, māsa vai viņas pašas bērns. Pirmajā gadījumā jums būs smagi jācenšas.

Lieta tāda, ka pilsonim jāatrod un jāsagatavo:

- paziņojumi, kas apliecina radniecību ar studentu;

- līgums par izglītības pakalpojumu sniegšanu;

- izglītības sertifikāts (ņemts skolā/bērnudārzā/universitātē/tehniskajā skolā);

- organizācijas licence un akreditācija.

Galvenā problēma ir pierādīt attiecības starp pieteikuma iesniedzēju un viņa brāli/māsu. Turklāt dažreiz Federālajam nodokļu dienestam var lūgt norādīt faktu, ka neviens cits nevar samaksāt par izglītības pakalpojumiem.

Bērnu mācīšanas gadījumā viss ir daudz vienkāršāk. Iepriekš uzskaitītā atsauču pakete ir papildināta ar likumu paradopcija vai dzimšanas apliecība.

Svarīgi: šāda veida atgriešanās ir atļauta tikai tad, ja radiniekam nav oficiāla darba un pirms viņš ir sasniedzis 23 gadu vecumu. Parasti var atmaksāt tikai pilna laika studiju maksu.

Secinājums

Mēs noskaidrojām, kādi dokumenti ir nepieciešami nodokļu atskaitīšanai Krievijā 2018. gadā. Tagad nevajadzētu būt problēmām ar sertifikātu sagatavošanu. Un ieskaitot atmaksas saņemšanu. Galvenais ir ievērot iepriekš sniegtos norādījumus.

Patiesībā ieturējuma iegūšana par noteiktiem darījumiem ir diezgan ilga un darbietilpīga darbība. Tas aizņem apmēram 4-6 mēnešus, ņemot vērā visas iepriekš minētās dokumentācijas sagatavošanu.

Kā jau teicām, personai var tikt liegta atskaitīšana. Bet atteikums neietekmē tiesības iesniegt atkārtotu pieteikumu. Persona var pieprasīt naudas atmaksu, ja tā atbilst uzskaitītajiem nosacījumiem. Un līdz tiek izsmelti noteiktie ieturējumu ierobežojumi.

Ieteicams:

Kādi dokumenti nepieciešami ieturēšanai par ārstēšanu: saraksts, reģistrācijas noteikumi

Krievijā daudzi pilsoņi var pieteikties tā sauktajai nodokļu atlaidei. Piemēram, sociālais tips. Cilvēki var atgūt daļu no medicīnisko pakalpojumu izmaksām. Bet kā to izdarīt? Šajā rakstā tiks runāts par nodokļu atskaitīšanu par ārstēšanu Krievijas Federācijā

Kādi dokumenti ir nepieciešami SNILS reģistrācijai: saraksts, reģistrācijas procedūra, noteikumi

SNILS ir svarīgs dokuments, kam jābūt ikvienam Krievijas Federācijas iedzīvotājam. Šis raksts parādīs, kā to sakārtot. Kas ir noderīgs SNILS iegūšanai? Un kādi ir visizplatītākie izaicinājumi, ar kuriem saskaras cilvēki?

Kas nepieciešams, lai saņemtu hipotēku: dokumentu saraksts, apdrošināšana, reģistrācijas noteikumi

Iespējams, katras jaunas ģimenes sapnis ir iegūt savu dzīvokli. Tomēr ne visi var atļauties šādu greznību: nekustamā īpašuma vērtība šobrīd pārspēj visus rekordus. Bet nevajag sarūgtināt! Pateicoties nesen parādījušajam kreditēšanas veidam - hipotēkām - šī jauniešu vēlme ir kļuvusi īstenojama

Mācību nodokļa atskaitīšanai nepieciešamie dokumenti: saraksts un prasības

Nodokļu atlaides Krievijā tiek paredzētas dažādiem izdevumiem. Piemēram, izglītībai. Šajā rakstā tiks runāts par to, kā atgriezt daļu no naudas, kas iztērēta studijām Krievijā

Nodokļa atskaitījums par ārstēšanu: kam ir tiesības, kā to saņemt, kādi dokumenti nepieciešami, reģistrācijas noteikumi

Šajā rakstā ir norādīts, kā saņemt nodokļu atlaidi par ārstēšanu. Kas tas ir un kādi ir deklarācijas izsniegšanas noteikumi?