2026 Autors: Howard Calhoun | calhoun@techconfronts.com. Pēdējoreiz modificēts: 2025-06-01 07:14:38

Apdrošināšana nebūt nav mūsdienu atklājums. Tas ir zināms cilvēkiem kopš seniem laikiem. Turklāt tā pirmā forma ir pašapdrošināšana. Rakstā mēs analizēsim šo koncepciju, kas joprojām ir aktuāla šodien. Apsveriet tās īpašās iezīmes un īpašības, veidošanās vēsturi.

Kas tas ir?

Pašapdrošināšana ir vienkāršākais, agrākais veids, kā organizēt apdrošināšanas aizsardzību. Tas bija viņš, kurš bija pirms savstarpējās un komerciālās apdrošināšanas. Pēdējie tagad ir paredzēti plašākam risku lokam, kas spēj nodrošināt uzticamāku un izmaksu ziņā efektīvāku aizsardzību.

Pašapdrošināšana ir apdrošināšanas organizatoriskā un juridiskā forma, kuras mērķis ir privātpersonas/uzņēmējdarbības subjekta rezerves rezerves veidošana no saviem līdzekļiem. Un šāda fonda turpmāka izmantošana, lai kompensētu kaitējumu, ko var izraisīt nelabvēlīgi, neparedzēti apstākļi.

Pašapdrošināšana ir veids, kā jebkura saimnieciskā vienība decentralizētā veidā veido apdrošināšanas fondus, lai nodrošināturažošanas nepārtrauktība, ņemot vērā dažādus riskantus apstākļus.

Funkcijas

Ir divi galvenie pašapdrošināšanas veidi - naudas un natūrā. Apdrošinātājs patstāvīgi veido un pēc tam izmanto tā izveidoto naudas rezerves fondu un/vai rezerves materiālu, izejvielu, produktu veidā jebkuras nelabvēlīgas ekonomiskās situācijas gadījumā. Piemēram, klientu kavēšanās par preču apmaksu. Līdzekļu izmantošanas kārtību no šādiem fondiem klients ne tikai patstāvīgi sastāda, bet arī apstiprina uzņēmējdarbības vienības statūtos.

Tirgus ekonomikas apstākļos pašapdrošināšanas robežas ir ievērojami paplašinājušās. Šodien to var saukt par riska fondu.

Šīs sistēmas trūkums ir tāds, ka tai nav (vai būtiski ierobežots) bojājumu izkārtojums. Tāpēc, lai nodrošinātu apdrošināšanas reālu aizsardzību, izveidotajām rezervēm jāsasniedz tāda vērtība, kas varētu būt salīdzināma ar jebkuru apdrošinātā sagaidāmo kaitējumu.

Galvenās veidlapas

Viena no pašapdrošināšanas priekšrocībām ir tā, ka rezerves fondu var veidot divos veidos:

- Dabiski. Piemēri: graudi, izejvielas, lopbarība. Pamatā šādas rezerves veidojas ražas neveiksmes, katastrofu, ugunsgrēku un citu nelabvēlīgu apstākļu gadījumā. Izplatīts lauksaimniecībā, rūpniecībā.

- Nauda. Šis pašapdrošināšanas veids ir populārāks tirgus vidē. To var izmantot ne tikai uzņēmēji, bet arī parastieiedzīvotāju.

Vēsturiskā attīstība

Pašapdrošināšana ir parādība, kas ir aktuāla kopš cilvēces agrīnās vēstures. Tad to saprata kā kaut kādus vienkāršus rezerves fondus - rezerves tālākai izmantošanai nelabvēlīgos apstākļos. Tie varētu būt graudi, saldūdens, pārtika, vitāli svarīgi produkti.

Pašu apdrošināšana ir ne tikai individuāla, bet arī kolektīva parādība. Rezerves fondus veidoja kopienu (kopienu, ģimeņu u.c.) dalībnieki, pamatojoties uz kopēju vienošanos. Lēmums par uzkrāto līdzekļu izmantošanu jebkādu apstākļu gadījumā tika pieņemts kolektīvi, taču hierarhiski. Tas ir, vecākajiem, vadītājiem, bija pēdējais vārds.

Viens no izplatītākajiem šādas vēsturiskas pašapdrošināšanas piemēriem ir apdrošināšana, kas aprakstīta senās ēģiptiešu 1. Mozus grāmatā. Tāda ir faraona Džozefa sankcionētā politika. Tā mērķis bija nodrošināt, lai dažos "treknajos" (auglīgos) gados graudi tiktu novākti pietiekamā daudzumā, lai turpmāk izdzīvotu liesās vasaras.

Cilvēcei tālāk attīstoties, pašapdrošināšanas metodes joprojām bija aktuālas. Šobrīd tie tiek izmantoti. Klasisks piemērs: valsts līmenī tiek veidoti fondi, kas paredzēti turpmākai izmantošanai tikai dabas katastrofu, karu, cilvēku izraisītu katastrofu u.c. gadījumā.

Īpašības

Kasatšķirīga pašapdrošināšanas risku metode? Tas izceļas ar tālāk norādītajām funkcijām.

- Apdrošinātais ir vienīgais apdrošināšanas fonda īpašnieks (uz īpašuma tiesību pamata). Viņš var rīkoties ar šīm rezervēm tikai pēc saviem ieskatiem. Apdrošinājuma ņēmējs patstāvīgi nosaka rezerves fonda līdzekļu izmantošanas kārtību. Inventāra īpašnieks viens pats izlemj, kad notiek apdrošināšanas gadījums.

- Apdrošinātāja kā tāda trūkums - ārējie vai piesaistītie apdrošināšanas līdzekļi.

- Apdrošinātais pats ir sava apdrošināšanas fonda veidotājs.

- Apdrošināšanas fondu izveides un apdrošināšanas programmu apstiprināšanas ziņā apdrošinātais paliek atbildīgs tikai sev.

- Šāda uzņēmuma vai privātpersonas pašapdrošināšana nav preču.

Apbūves fondi

Risku pašapdrošināšanu (nepārvaramas varas situāciju apdrošināšanu) var veikt jebkura persona - fiziska vai juridiska persona, fiziskais pilsonis vai ģimene, valsts vai pašvaldība. Apdrošināšanas fonds šeit tiks veidots tikai uz minēto personu pašu līdzekļiem. Izveidotājs plāno tos izmantot tikai konkrētu apdrošināšanas gadījumu gadījumā.

Apdrošināšanas programmas viņš veido arī patstāvīgi. Tie ir uzrādīti nepreču formās (finanšu vai natūrā). Šajā gadījumā apdrošinājuma ņēmējs pats darbojas kā savs apdrošinātājs.

Līdzekļu veidošanās šeit parasti notiek šādos veidos.

- Iedzīvotāji veido uzkrājumus no saviem ienākumiem.

- Juridiskas personas - uz to komerciālās peļņas rēķina. Vai arī līdzekļi, kas iekļauti viņu ražoto/pārdoto produktu izmaksās.

- Valstis - uz budžeta rēķina.

Nepieciešamība

Šodien pašapdrošināšana ir decentralizēts veids, kā veidot apdrošināšanas fondus. Tas ir iekļauts vienotā savstarpēji saistītā sistēmā apdrošināšanas aizsardzības nodrošināšanai kopā ar valsts apdrošināšanas centralizēto rezervi un citām apdrošināšanas metodēm.

Objektīvā nepieciešamība pēc pašapdrošināšanas ir saglabājusies pašreizējā cilvēku sabiedrības attīstības stadijā šādu apstākļu dēļ:

- gan tehnisko saišu sarežģītība, gan zinātnes un rūpniecības progress palielina vajadzību pēc apdrošināšanas aizsardzības (bet tajā pašā laikā apdrošināšanas kompānijas ne vienmēr spēj to pilnībā nodrošināt);

- liels pašapdrošināšanas pluss: tas ļauj uzņēmumam kontrolēt savu rezerves līdzekļu izvietošanu.

Uz šī viļņa parādījās tā sauktās apdrošināšanas captive kompānijas, kuras tiek veidotas nozares ietvaros, lai pārvaldītu dibinātāju riskus. Šāds apdrošināšanas fonds jau tiek institucionalizēts. Un tajā jau ir gan apdrošināšanas, gan pašapdrošināšanas funkcijas.

Parādīšanās šodien

Vēlreiz atzīmējam, ka pašapdrošināšana joprojām ir aktuāla mūsdienu realitātē. Piemēram, valsts līdz pat šai dienai veido rezerves līdzekļus no tās jurisdikcijā esošajiem budžeta līdzekļiem. Nākotnētos izmanto nelabvēlīgu valsts apstākļu gadījumā - lielas dabas katastrofas, masveida bruņoti konflikti, cilvēku izraisītas katastrofas.

Starp komerciāliem piemēriem ir vairākas ārvalstu kuģniecības kompānijas. Viņi periodiski ietur noteiktas summas no sava apgrozījuma rezerves apdrošināšanas fondā. To veido patstāvīgi, tas sedz kuģu remonta izmaksas pēc avārijām, mirušo transportlīdzekļu nomaiņu pret jauniem utt. Bet tajā pašā laikā šāda pašapdrošināšana neizslēdz iespēju apdrošināt kuģi pret noteiktiem riskiem jau trešo personu apdrošināšanas sabiedrībās.

Kas gūst labumu?

Par pašapdrošināšanu ir jādomā komercorganizācijām, kuras ārējo apdrošinātāju pakalpojumus izmanto jau vairāk nekā gadu. Tas ir, viņiem ir skaidra statistika par riskiem, zaudējumiem, zaudējumiem attiecībā pret viņiem pašiem.

Šeit savu darbinieku un uzņēmuma transportlīdzekļu pašapdrošināšana ir lieliska iespēja, jo apdrošināšanas gadījuma iespējamība ar lielu maksājumu nepieciešamību ir salīdzinoši zema. Šeit uzņēmums pats var izlemt, kādus zaudējumus segt. Tas ir šīs metodes neapšaubāms pluss.

Apdrošinot transportu, nevajadzētu aizmirst par valstī spēkā esošo likumdošanu. Ja negadījumā ir vaininieks, viņa apdrošināšanas sabiedrībai ir jāatlīdzina zaudējumi.

Kāpēc to lieto tik reti?

Tomēr pašapdrošināšana mūsdienu pasaulē nav tik izplatīta kā klasiskā. Kāpēc? Galvenais mīnuss: tas ir bīstami. Ja zaudējumi par konkrētu apdrošināšanas gadījumu ir diezgan lieli, tad ar sagatavoto rezerves fondu var nepietikt, lai to kompensētu. Uzņēmums var nonākt mīnusā, par to maksājot.

Vēl viens iemesls: nav pietiekamas kompetences speciālistu, konsultantu, kas varētu izveidot pašapdrošināšanas sistēmu juridiskām personām, kuras to vēlas. Viņu neesamība ir viegli izskaidrojama: šādu speciālistu klātbūtne padara tos par nopietniem konkurentiem lielajām apdrošināšanas kompānijām, kuras nevēlas zaudēt savus klientus.

Par pašapdrošināšanu lemj tikai tie uzņēmumi, kuriem ir skaidra statistika par saviem riskiem. Kuru rezerves līdzekļi var segt jebkādus zaudējumus, kas radušies apdrošināšanas gadījuma rezultātā. Viņu, protams, nav daudz. Pašapdrošināšana dažkārt ir negatīvs faktors šādu uzņēmumu darbiniekiem, jo tas var liegt viņiem ierastās izvēles iespējas.

Pašapdrošināšana ir pats pirmais apdrošināšanas veids. Tomēr tas joprojām ir aktuāls līdz šai dienai. Viss sākās ar graudu un citu vitāli svarīgu resursu novākšanu liesam gadam. Mūsdienās gandrīz katram no mums ir pašapdrošināšanas pieredze, daudzi krāj naudu bēdīgi slavenajai "lietainajai dienai". Bet attiecībā uz juridiskām personām pašapdrošināšana vēl nav īpaši attīstīta.

Ieteicams:

Prāta vadība: koncepcija, definīcija, pamatprincipi un tematiskās grāmatas

Tikai daži mūsdienu cilvēki zina, kā pārvaldīt savu laiku. Neskatoties uz laika plānošanas popularitāti, cilvēki apmaldās informācijas plūsmā un nespēj sakārtot savu dzīvi. Un viss kāpēc? Tā iemesla dēļ, ka viņiem nav vienotas informācijas strukturēšanas sistēmas. Prāta vadība palīdzēs ieviest kārtību mūžīgajā haosā

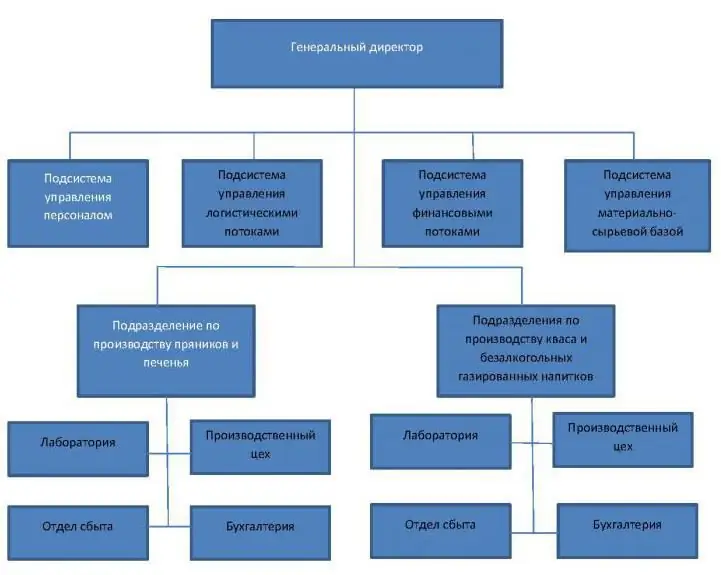

Organizācijas organizatoriskā struktūra ir Definīcija, apraksts, īpašības, priekšrocības un trūkumi

Raksts atklāj uzņēmuma organizatoriskās struktūras jēdzienu: kas tas ir, kā un kādos veidos to izmanto mūsdienu uzņēmumos. Pievienotās diagrammas palīdzēs vizuāli ilustrēt dažāda veida organizatorisko struktūru izmantošanu

Dežūras aizdevums ir Definīcija, saņemšanas nosacījumi, priekšrocības un trūkumi

Dežūras kredīts ir aizdevuma veids, kurā aizņēmējs iegūst tiesības izmantot līdzekļus no īpaši atvērta konta pēc saviem ieskatiem. Summa ir ierobežota. Dežūras kredīts ir bankas aizdevuma izsniegšana ar tiesībām jebkurā laikā pieprasīt atmaksu

Biodinamiskā lauksaimniecība: definīcija, mērķi un uzdevumi, pamatprincipi

Biodinamisko lauksaimniecību sauc par īpašu saimniekošanas tehnoloģiju, ar kuras palīdzību var iegūt videi draudzīgus produktus, nenodarot absolūti nekādu kaitējumu dabai

Kompresora bloki: jēdziena definīcija, priekšrocības un trūkumi

Kompresoru blokus izmanto pneimatisko iekārtu darbināšanai. Ir daudz veidu modeļu. Tie atšķiras pēc dizaina un parametriem