2026 Autors: Howard Calhoun | [email protected]. Pēdējoreiz modificēts: 2025-06-01 07:14:38

Bērna nodokļa atlaide - kas tas ir? Šāda veida jautājumi rodas daudziem ģimenes pilsoņiem. Lieta tāda, ka bērnu klātbūtne sabiedrības šūnā ļauj izmantot īpašas valsts atbalsta formas. Piemēram, nodokļu atlaides. Par viņiem mēs runāsim tālāk. Kas tiem var pieteikties? Cik liela valsts palīdzība tiek sniegta? Un kas jums jāzina par viņas pieprasījumu? Atbildes uz šiem jautājumiem ievērojami atvieglos dzīvi visiem mūsdienu vecākiem. Īpaši tie, kuriem ir tiesības uz atskaitījumu par bērniem. Iespējams, ka lielākā daļa pilsoņu ir apveltīti ar attiecīgajām tiesībām.

Apraksts

Nodokļu atskaitījums par bērnu - kas tas ir? Tāpēc Krievijā ir pieņemts izsaukt īpašu bonusu, kas tiek piedāvāts ģimenes oficiāli strādājošiem pilsoņiem. To izsniedz tikai tad, ja sabiedrības šūnā ir bērni, arī adoptēti bērni.

Nodokļa atlaide par bērnu ir veids, kā samazināt nodokļa bāzi, aprēķinot iedzīvotāju ienākuma nodokli. No algas tiks ieturēta noteikta summa pirms nodokļu aprēķināšanas. Sakarā ar to iedzīvotāju ienākuma nodokļa summatiks nedaudz samazināts.

Pieprasījuma nosacījumi

Nodokļu atskaitījums par bērnu - kas tas ir? Kaut kāds valdības atbalsts, lai samazinātu ienākuma nodokli, ko iekasē no algām. Tiesa, ne visiem tas pienākas.

Lai varētu pretendēt uz šo atskaitījumu, personai:

- ir nepilngadīgi bērni;

- esi Krievijas pilsonis;

- būt oficiāli nodarbinātam.

Turklāt pretendenta gada ienākumiem ir noteikti daži ierobežojumi. Taču šim jautājumam jāpievērš īpaša uzmanība.

Algas limits

Bērna nodokļa atlaide līdz kādai ienākumu summai tiks nodrošināta? Lieta tāda, ka Krievijā, kā jau minēts, tiek noteikti noteikti ierobežojumi. Iedzīvotāji, kuri saņem lielus ienākumus, nevarēs pieteikties standarta nodokļa atlaidei. Pašreizējie tiesību akti to vienkārši neparedz.

Šobrīd standarta "par bērnu" nodokļa atmaksa tiek pārtraukta, ja pretendenta gada ienākumi pārsniedz 350 000 rubļu. Līdz šim gan bērna māte, gan tēvs, aprēķinot iedzīvotāju ienākuma nodokli no darba algas, var pieprasīt nodokļa bāzes samazinājumu.

Cik summa tiks atgriezta

Nodokļu atlaides apmērs par bērniem ir vēl viens daudzus pilsoņus interesējošs punkts. Parasti valsts atbalsta pieprasījumu pavada dokumenti. Un ne vienmēr veiktā sagatavošanās attaisno cilvēka cerības.

Kāda ir nodokļu atlaide bērniem šajā vai citā gadījumā?Atbilde ir atkarīga no izaudzēto pēcnācēju skaita, kā arī no viņu veselības stāvokļa. Varat koncentrēties uz šādiem datiem:

- 1400 rubļi - vienam un diviem bērniem;

- 3000 rubļu - trīs vai vairāk;

- 6000 rubļi - adoptētājiem par bērnu invalīdu;

- 12 000 rubļu - par katru bērnu invalīdu (vecākiem).

Ir vērts atzīmēt, ka šīs atmaksas ir par katru bērnu. Tātad, ja ģimenē ir 2 veseli mazuļi, standarta veida nodokļa atlaides veidā kopā varat saņemt 2800 rubļu.

Sociālā atdeve un bērni

Nodokļu atskaitījums par bērnu - kas tas ir? Līdz ar to, aprēķinot iedzīvotāju ienākuma nodokli no personas darba algas, ir pieņemts noformēšanas procesu saukt par atmaksu uz nomaksātajiem ienākuma nodokļiem vai nodokļa bāzes samazināšanu.

Papildus standarta atskaitījumam jūs varat saskarties ar sociālā tipa atgriešanos. Tas ir sadalīts 2 kategorijās:

- ārstēšanai;

- izglītībai.

Pirmajā gadījumā jūs varat atgriezt daļu no izmaksām, kas iztērētas par medicīnas pakalpojumiem un medikamentiem. Otrajā - izglītības dienestiem. Sociālais atskaitījums daudzējādā ziņā atšķiras no standarta atskaitījuma. Piemēram, reģistrācijas nosacījumi un pilsoņiem atdotās summas.

Informācija par ārstēšanas atmaksu

Nodokļa atlaides apmērs bērniem, kā redzat, ir atšķirīgs. Daudz kas ir atkarīgs no piešķirtā "bonusa" veida. Mēs izdomājām standarta atskaitījumu. Kā ar sociālo?

Atmaksa par ārstēšanuir arī sadalīts 2 kategorijās - dārga ārstēšana un tradicionālās medicīnas pakalpojumi. Pirmajā gadījumā jūs varat atgriezt naudu 13% apmērā no izmaksām, kas radušās. Otrajā - 13 procenti, bet ne vairāk kā 120 000 rubļu par visu laiku un 15 600 rubļu gadā.

Šādas atmaksas tiek izsniegtas tiem, kas maksā par pakalpojumiem. Tas ir viens no vecākiem. Tam nav nekāda sakara ar ienākumiem. Tiesa, nebūs iespējams atgūt vairāk par nodokļu periodu, kas samaksāts par konkrēto taksācijas periodu.

Informācija par studiju atmaksu

Kādas ir nodokļu atlaides bērniem? Jūs varat pieprasīt vecāku vai citu likumīgo pārstāvju apmaksāto izglītības pakalpojumu atmaksu. Tas ir diezgan izplatīts "bonuss". Tas attiecas arī uz sociālo atdevi.

Atmaksājamie ierobežojumi ir tādi paši kā medicīniskajiem ieturējumiem. Jūs varat atmaksāt ne vairāk kā 15 600 rubļu gadā un 120 000 rubļu par visu laiku. Šajā gadījumā tiks ņemta vērā arī atmaksa par medicīniskajiem pakalpojumiem. Kopumā par vienu bērnu nevar atgriezt vairāk nekā 50 000 rubļu.

Svarīgi: dārga medicīniskā aprūpe nav iekļauta šajā atskaitījumā.

Sociālo atskaitījumu nosacījumi

Nodokļu atskaitījums par bērnu - kas tas ir? Atbilde uz šādu jautājumu vairs nenostādīs cilvēku neērtā situācijā. Mēs izdomājām standarta atskaitījumu. Un kādi nosacījumi ir jāievēro, lai par bērnu izdotu sociālo deklarāciju?

Parasti tas prasa:

- esi Krievijas pilsonis;

- būt oficiāli nodarbinātam;

- maksāno algas 13 procenti iedzīvotāju ienākuma nodokļa veidā;

- slēdziet darījumu savā vārdā un ar savu naudu.

Vērts pievērst uzmanību tam, ka ieturējumu par bērna izglītību var pieprasīt līdz bērna 24 gadu vecuma sasniegšanai. Tajā pašā laikā studentam universitātē jāmācās pilna laika klātienē un viņam nav oficiālu ienākumu.

Svarīgi: līgums par sociālo pakalpojumu sniegšanu ir jānoformē uz potenciālā pretendenta vārda.

Kur pieteikties?

Pieteikums nodokļu atlaidei par bērniem tiek iesniegts kompetentajām iestādēm. Tie ir uzņēmumi-darba devēji vai nodokļu dienestu rajona nodaļas. Tas viss ir atkarīgs no tā, par kādu atdevi mēs runājam.

Standarta veida atskaitījumu veic tikai ar darba devēju starpniecību. Bet pārējās deklarācijas var pieprasīt gan MFC, gan Federālajā nodokļu dienestā, gan galvgalī. Pēdējā iespēja nav īpaši pieprasīta. Un tam ir iemesli. Piemēram, šis paņēmiens ļauj samazināt bāzi, aprēķinot ienākuma nodokli no algas. Un parastie sociālie atskaitījumi, ko izsniedz ar Federālā nodokļu dienesta starpniecību, ir noteiktas skaidras naudas summas saņemšana.

Galvenais ir sazināties vai nu ar darba devēju, vai ar personas dzīvesvietas pilnvaroto iestādi. Pretējā gadījumā pakalpojums var tikt juridiski liegts.

Darbību procedūra

Izpētīti nodokļu atlaižu apmēri par bērniem. Un arī viņu reģistrācijas pamatnosacījumi. Kā es varu pieprasīt nodokļu atmaksu? Tas nav tik grūti, kā šķiet. Īpaši ar pienācīgu savlaicīgu sagatavošanos.

Izdotbērna nodokļa atskaitījums, nepieciešams:

- Sagatavojiet īpašu atsauču paketi.

- Uzrakstiet pieteikumu noteiktajā formā.

- Iesniedziet pieprasījumu pilnvarotajai iestādei.

- Gaida atbildi.

Ja viss izdarīts pareizi, tad ieturējumi caur darba devēju tiks nodrošināti pie pirmās algas. Pretējā gadījumā aptuveni 1,5-2 mēnešus no Federālā nodokļu dienesta atbildes dienas par atmaksas nodrošināšanu līdzekļi tiks ieskaitīti pieteikuma iesniedzēja kontā.

Pieteikumu ieraksts

Kādas nodokļu atlaides paredzētas bērniem, protams. Ir tikai svarīgi atcerēties, ka sociālo atdevi ne vienmēr var atgriezt. Uz tiem attiecas tā sauktais noilgums.

Viņai ir 3 gadi. Tas nozīmē, ka 36 mēnešu laikā varat pieprasīt naudu no Federālā nodokļu dienesta vai darba devēja kā sociālā nodokļa atskaitījumu. Turklāt ir atļauts izsniegt summu šim periodam. Ļoti ērti, it īpaši, ja runa ir par mācību maksas kompensāciju.

Dokumenti darba devējam - standarta atgriešana

Bērna nodokļu atskaitījumi bieži vien ir atkarīgi no tā, cik vecāki iztērējuši darījumam. Tiesa, šis princips nedarbojas ar standarta atskaitījumiem. Saskaņā ar likumu jūs varat samazināt nodokļa bāzi, aprēķinot iedzīvotāju ienākuma nodokli, par noteiktu summu un ne vairāk.

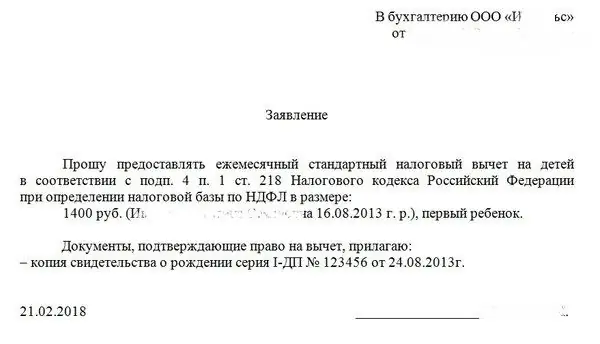

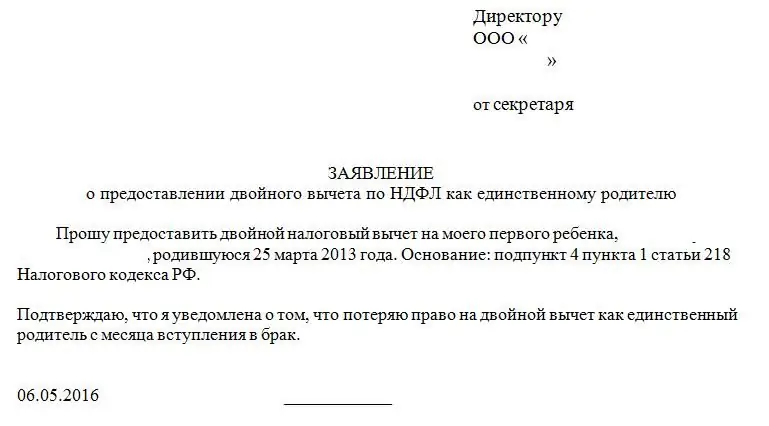

Lai pieteiktos standarta nodokļa atlaidei, ieteicams sagatavot:

- pase;

- paziņojums;

- bērnu dzimšanas vai adopcijas apliecības;

- informācija parinvaliditāte.

Ja otrs vecāks/adopcijas vecāks atsakās no standarta atmaksas, vislabāk to dokumentēt. Tad pretendents varēs saņemt palielinātu atskaitījumu.

Sociālo atskaitījumu dokumenti

Gatavošanās sociālā nodokļa deklarāciju reģistrācijai ir daudz apgrūtinošāka. Šim procesam ir nepieciešams daudz dokumentu.

Šajā brīdī personai būs jāsagatavo:

- noteiktās veidlapas pieteikums;

- pase;

- līgums par noteiktu pakalpojumu sniegšanu;

- čeki, kas norāda maksu par pakalpojumiem;

- studentu/studentu sertifikāti (apmācības laikā);

- izglītības vai medicīnas iestāžu licences un akreditācijas;

- nodokļu deklarācija;

- ienākumu sertifikāti;

- dzimšanas/adopcijas apliecības;

- informācija par kontu, uz kuru vēlaties saņemt naudu.

Parasti, pienācīgi sagatavojoties, nodokļu atlaides iesniegšana neradīs nekādas problēmas. Jums vienkārši jābūt pacietīgam - pieteikšanās Federālajam nodokļu dienestam aizņem daudz laika. Un pieteikuma izskatīšana aizņem apmēram mēnesi vai divus.

Svarīgi: nebūs iespējams saņemt naudu skaidras naudas atskaitījuma veidā, izmantojot MFC vai Federālo nodokļu dienestu. Līdzekļi sākotnēji tiek ieskaitīti bankas kontā vai kartē.

Kad beidzas standarta atskaitījums?

Vai vēlaties izmantot iepriekš minētās iespējas? Tad ir svarīgi saprast, ka tas ne vienmēr ir iespējams. It īpaši, ja runa ir par standarta nodokliatskaitījumi bērniem. Šajā jautājumā liela nozīme ir pēcnācēju vecumam.

Maksājumi tiek pārtraukti, ja:

- bērnam aprit 18;

- nelielas emancipācijas problēmas;

- bērns mirst vai pazūd.

Turklāt standarta atskaitījumi tiek pārtraukti, ja pieteikuma iesniedzēja gada ienākumi pārsniedz 350 tūkstošus rubļu. Šeit nav nekā grūti saprotama.

Secinājums

Tagad ir skaidrs, kāda ir nodokļa atlaide par bērnu. Pieteikuma veidlapas paraugs ir sniegts iepriekš. Tas palīdzēs jums saprast, kā pareizi pieprasīt viena vai cita veida atgriešanu.

Ja rodas problēmas ieturējumu veikšanas procesā, varat vērsties pēc padoma Krievijas Federācijas Federālajā nodokļu dienestā. Viņi noteikti pateiks, kādus atskaitījumus un ar kādiem nosacījumiem cilvēks var pieprasīt.

Vai man vajadzētu izmantot šīs prēmijas? Jā. Tie ir pilnīgi likumīgi, un tos regulē RF nodokļu kodekss.

Ieteicams:

Kas ir īpašuma atskaitījums, kam tas pienākas un kā to aprēķināt? Krievijas Federācijas Nodokļu kodeksa 220. pants. īpašuma nodokļa atskaitījumi

Krievija ir valsts, kurā pilsoņiem ir daudz tiesību un iespēju. Piemēram, gandrīz katram Krievijas Federācijas pilsonim ir tiesības saņemt īpašuma atskaitījumu. Kas tas ir? Ar kādiem nosacījumiem to var izsniegt? Kur vērsties pēc palīdzības?

Nodokļu atskaitīšana bērna piedzimšanas brīdī: pieteikums, kam pienākas atskaitījums, kā saņemt

Bērna piedzimšana Krievijā ir notikums, ko pavada zināma papīra kārtošana. Ģimenes papildināšanas laikā vecāki iegūst īpašas tiesības. Piemēram, par nodokļa atskaitījumu. Kā to iegūt? Un kā tas izpaužas? Atbildi meklē šajā rakstā

Līdz kādam vecumam tiek piemērotas bērnu nodokļu atlaides? Krievijas Federācijas Nodokļu kodeksa 218. pants. Standarta nodokļu atlaides

Nodokļu atlaides Krievijā - unikāla iespēja nemaksāt iedzīvotāju ienākuma nodokli no darba algas vai atmaksāt daļu izmaksu par atsevišķiem darījumiem un pakalpojumiem. Piemēram, jūs varat saņemt atmaksu par bērniem. Bet līdz kuram laikam? Un kādos izmēros?

Nodokļu atskaitījums par hipotēkas procentiem. īpašuma nodokļa atskaitījums

Šodien ne katram iedzīvotājam ir pietiekami daudz brīvas naudas dzīvokļa iegādei. Daudziem ir jāizmanto kredīti. Mērķa aizdevumi dod tiesības pieprasīt nodokļa atlaidi par hipotēkas procentiem, ja dokumenti tiek noformēti Krievijas Federācijas teritorijā

Iedzīvotāju ienākuma nodokļa atvieglojums: kam tas pienākas? Dokumenti nodokļu atvieglojumiem

Iedzīvotāju ienākuma nodokli parasti dēvē par iedzīvotāju ienākuma nodokli. 2017. gads atnesa vairākas izmaiņas tiem, kas izmanto nodokļu atlaides. Drīzāk tiek ietekmētas tikai noteiktas personu kategorijas. Tātad mainās ieturējumu summas vecākiem ar bērniem invalīdiem. Taču nodokļu atvieglojumus var saņemt ne tikai vecāki. Tomēr jums ir jāiesniedz pilna dokumentu pakete, kas apstiprinās tiesības uz nodokļa atskaitījumu un nodokļa bāzes samazinājumu