2026 Autors: Howard Calhoun | [email protected]. Pēdējoreiz modificēts: 2025-06-01 07:14:38

Šodien runāsim par to, kas ir mikrofinansēšanas organizācijas (MFI), par kādu naudu tās pastāv, kas kontrolē viņu darbu un kādu labumu no tām var gūt aizņēmējs. Bet vispirms ir jādefinē pats termins.

Kas ir mikrofinansēšana

Tūlīt pēc jēdziena "mikrofinansēšana" pirmsākumiem apzīmēja kreditēšanas pakalpojumus maziem un vidējiem uzņēmumiem. Šī metode bija pieejamāka nekā procedūra, kas bija jāveic, lai saņemtu biznesa aizdevumu parastajā bankā.

Tomēr laika gaitā šis termins ir zaudējis savu sākotnējo nozīmi. MFI joprojām turpina izsniegt kredītus uzņēmējdarbībai, taču tagad par to klientiem kļuvušas arī privātpersonas. Viņiem tiek dota iespēja saņemt mikrokredītu - tas ir tūlītējs kredīts, kuram nav nepieciešama rūpīga aizņēmēja finansiālā stāvokļa un kredītspējas analīze.

MFI - kas tas ir?

Tādējādi mikrofinansēšanas organizācija ir nebanku organizācija,kuru darbība ir vērsta uz kredītu izsniegšanu juridiskām un fiziskām personām. Šo kredītu izsniegšanas shēma ir daudz vienkāršāka nekā bankā. Tāpat kā jebkurai citai organizācijai, MFI ir nepieciešams kapitāls, lai tā darbotos pareizi. Mikrofinansēšanas organizācija var piesaistīt resursus no dažādiem avotiem. Pirmkārt, tās ir augstās procentu likmes par izsniegtajiem kredītiem, kā arī sadarbība ar investoriem. Tās var būt gan privātpersonas, gan banku organizācijas. Pēdējā gadījumā MFI ir šādas bankas meitasuzņēmums.

MFI atpazīšana starp citām finanšu iestādēm ir pavisam vienkārša. Viņi piesaista uzmanību ar tādiem reklāmas saukļiem kā "Nauda pirms algas", "Aizdevums 15 minūtēs", "Ātrā nauda" utt. Viņu pakalpojumi tiek izplatīti pārpildītās vietās. Bieži vien šādās organizācijās ir ne vairāk kā 1-2 darbinieki.

MFI veidi

Katra valsts nosaka savus MFI veidus, izmantojot tiesisko regulējumu. Tas arī nosaka to reģistrācijas formu. Galvenais kritērijs, kas norāda, ka jūsu priekšā ir mikrofinansēšanas organizācija, ir vienkāršota kreditēšanas sistēma. Tādējādi visas legāli darbojošās nebanku struktūras, kas sniedz aizdevumus saskaņā ar šādām shēmām, var iedalīt šādos veidos:

- Finanšu grupa.

- Uzņēmumu atbalsta fonds.

- Krājaizdevu sabiedrība.

- Kredītu sabiedrība.

- Kredītu aģentūra.

- Kredītu kooperatīvs.

Kā jau minēts, daudzas MFI tādas irbanku meitasuzņēmumi. Šādas darbības pēdējiem ir diezgan izdevīgas. Lieta tāda, ka bankai ir iespēja izsniegt kredītus, kuru procentu likmes ir vairākas reizes augstākas nekā tās tieši izsniegtajām. Protams, pastāv liels risks, ka šāds aizdevums paliks neatmaksāts.

Kas kontrolē MFI darbu

Galvenā iestāde, kas kontrolē MFI darbu, ir tās valsts Centrālā banka, kuras teritorijā šī organizācija pastāv. Šo objektu licencēšanu veic arī Centrālā banka. Valsts reģistrā jāiekļauj arī mikrofinansēšanas organizācijas. Turklāt viņi var saņemt atļaujas no tām iestādēm, kas kontrolē citu finanšu iestāžu darbu.

FZ “Par mikrofinansēšanas organizācijām”

Ja runājam par Krieviju, tad šeit šis virziens biznesā parādījās pirms neilga laika. Attiecīgi likumi, kas regulē viņu darbību, tika pieņemti tikai pirms dažiem gadiem. Šobrīd ir divi likumi, kas regulē mikrofinansēšanu:

- FZ "Par mikrofinansēšanas darbībām un mikrofinansēšanas organizācijām" (pieņemts 07.02.2010.).

- FZ “Par grozījumiem atsevišķos Krievijas Federācijas tiesību aktos saistībā ar Federālā likuma “Par mikrofinansēšanas darbībām un mikrofinansēšanas organizācijām” pieņemšanu (pieņemts 07.05.2010.).

Saskaņā ar šiem likumiem ir daži ierobežojumi attiecībā uz depozīta formām un likumiem. Runājot par aizdevuma summu,tas nedrīkst pārsniegt 1 miljonu rubļu. Tomēr ir aizliegts izsniegt aizdevumu ārvalstu valūtā neatkarīgi no summas. Investīciju gadījumā banka var pieņemt depozītu vismaz 1,5 miljonu rubļu apmērā (no viena noguldītāja).

Turklāt visām mikrofinansēšanas organizācijām Krievijā ir jānodrošina, lai informācija par aizņēmēju finanšu darījumiem tiktu saglabāta. Tas nozīmē, ka, izsniedzot kredītu, MFO nav tiesību prasīt norādīt “draugu” kontakttālruņus, kuri var tikt informēti par kredīta līguma maksājuma kavējumu, ja nav iespējams sazināties ar pašu aizņēmēju.

Kredīti

Izskan viedoklis, ka MFI ir gatava izsniegt aizdevumu gandrīz visiem, kas tam piesakās. Bet tas ir maldīgs priekšstats. Pirms darba ar klientu jebkurai organizācijai ir jānoskaidro klienta kredītspēja. Šim nolūkam tiek izmantota kredītpunktu noteikšana. Tieši šī sistēma ļauj potenciālajam aizņēmējam 10-15 minūšu laikā saņemt lēmumu par aizdevuma izsniegšanu vai atteikumu. Turklāt šis pakalpojums ir pieejams pat tiešsaistē.

Kredīta vērtēšana ir aizņēmēja maksātspējas analīzes sistēma, kas balstās uz noteiktu algoritmu un tiek veikta, apstrādājot personas datus. Šo datu apstrādes rezultāts tiek izteikts punktos. Gandrīz visas mikrofinansēšanas organizācijas izmanto šo klientu maksātspējas shēmu. Līdz ar to kredītus izsniedz nevis MFI darbinieks, bet datorprogramma, jo tikai no tās darba rezultātiemlēmums ir atkarīgs.

Ja pēc kredītvērtēšanas rezultātiem potenciālais aizņēmējs ir maksātspējīgs, tad kredītu viņš var saņemt gandrīz tajā pašā dienā. Taču summa, par kādu tiek izsniegts aizdevums, bieži vien ir mazāka par sākotnēji izziņoto. Fakts ir tāds, ka ar kredītvērtējuma palīdzību jūs varat reālāk novērtēt klienta maksātspēju, nevis pamatojoties tikai uz viņa personīgo viedokli, kas bieži tiek pārspīlēts.

Aizdevuma procenti tiek aprēķināti par katru dienu, nevis par mēnesi vai gadu, kā tas ir bankās. Tāpēc lielākajā daļā MFI kredītus izsniedz tikai uz divām nedēļām vai mēnesi. Pretējā gadījumā aizdevuma pārmaksa var būt divas vai trīs reizes lielāka par summu, ko saņēma aizņēmējs.

Investīcijas

Mums vairāk jārunā par to, no kurienes MFI ņem kapitālu. Mikrofinansēšanas organizācija var sadarboties ar investoriem. Tā kā valsts nedod savas garantijas noguldījumiem MFI, ir diezgan bīstami tajās ieguldīt savu naudu. Pastāv diezgan liels risks, ka noguldītājs ne tikai nesaņems procentus, bet arī zaudēs savu ieguldījumu. Investīcijām mikrofinansēšanas organizācijās ir vairākas atšķirības no banku noguldījumiem:

- Ieņēmumi, ko var gūt no šādiem ieguldījumiem, 1,5-2 reizes pārsniedz banku ienākumus.

- Ieguldījumu riski arī attiecīgi ir ievērojami augstāki.

- Ieguldot MFI, vairumā gadījumu noguldījuma priekšlaicīga izņemšana nav iespējama (izņēmums ir šāda iespējalīgumā papildus norādīts). Bankās šīs tiesības noguldītājam garantē likums.

- Ieguldītājam, kurš saņem ienākumus no MFI, ir jāmaksā valstij ienākuma nodoklis. Bankas noguldījumi ir apliekami ar nodokli tikai dažos gadījumos.

Kā redzat, šāda ieguldījuma ienesīgums ir diezgan augsts, taču arī risks ir maksimāls. Turklāt tas ievērojami palielinās finanšu krīžu laikā, kad vairumam kredītņēmēju ienākumu līmenis strauji krītas. Ja šāda organizācija tiks pasludināta par bankrotējušu, investors pat nevarēs atdot savu ieguldījumu, nemaz nerunājot par procentiem, jo bieži vien mikrofinansēšanas organizācija ir iestāde, kurai nav sava īpašuma, ko varētu pārdot parādu dēļ.

Krievijas vadošo MFI reitings

Neskatoties uz visiem riskiem un augstajām kredītu procentu likmēm, katru gadu arvien vairāk cilvēku vēršas mikrofinansēšanas organizācijās. Šādu uzņēmumu saraksts pieaug līdz ar pieprasījumu pēc šādiem pakalpojumiem. Populārākās ir:

- Platisa.

- MoneyMan.

- Ātrā nauda.

- "Aizdevums".

- "MigCredit".

- Zimer.

- VIVA Money.

- Money Fanny.

- Rusmicrofinance.

- MFI samits.

Iepriekš uzskaitītās mikrofinansēšanas iestādes ieņem pirmās desmit pozīcijas reitingā, kas sastādīts atbilstoši lietotāju prasībām un pieminēšanas biežumam plašsaziņas līdzekļos.

Secinājuma vietā

Ņemot vērā visus šādas organizācijas plusus un mīnusus, varam secināt, ka aizdevumi šādos uzņēmumos ir neizdevīgi, pirmkārt, aizņēmējam. Mikrofinansēšanas organizācija ir iestāde, kas izveidota galvenokārt ar mērķi pelnīt naudu. Tāpēc MFI var būt interesantas investīciju ziņā.

Tomēr lielākās daļas iedzīvotāju finanšu analfabētisms un paradums dzīvot uz kredīta veicina šādu organizāciju skaita pieaugumu valstī. Galvenais, kas piesaista cilvēkus, ir kredīta saņemšanas vienkāršība, dokumentu paketes neesamība, naudas iegūšanas ātrums skaidrā naudā un iespēja paņemt kredītu arī tiem, kam ir bijusi slikta kredītvēsture. vēsture.

Ieteicams:

Organizācijas attīstības posmi. Organizācijas dzīves cikls

Kas kopīgs tādiem milžiem kā McDonald's, Apple un Walmart, turklāt tiem ir vairāk nekā 100 000 darbinieku, tas ir interesants jautājums. Viņi visi sāka mazi, ar dažiem cilvēkiem, un pēc tam pieauga. Organizācijas attīstības posmi attiecas arī uz vietējiem uzņēmumiem. Visiem lielākajiem ražotājiem draud pārejas periodi. Būtībā bez valsts atbalsta un lielām investīcijām viss sākas ar mazo biznesu

Organizācijas būtība un koncepcija. Organizācijas īpašumtiesību forma. Organizācijas dzīves cikls

Cilvēku sabiedrība sastāv no daudzām organizācijām, kuras var saukt par cilvēku apvienībām, kas tiecas pēc noteiktiem mērķiem. Viņiem ir vairākas atšķirības. Tomēr tiem visiem ir vairākas kopīgas iezīmes. Organizācijas būtība un jēdziens tiks apspriests rakstā

Organizācijas jēdziens. Organizācijas mērķis un uzdevumi

Organizācija ir definēta kā cilvēku grupa, kas mijiedarbojas savā starpā, lai sasniegtu kopīgus mērķus, izmantojot finansiālus, juridiskus un citus nosacījumus. Mērķus pirms tiem nosaka vadītājs un nodrošina viņus ar materiāliem, darbaspēku, informācijas resursiem. Šī pieeja ir efektīva darba koordinēšanas metode uzņēmumā, lai ātri sasniegtu noteiktas vēlmes

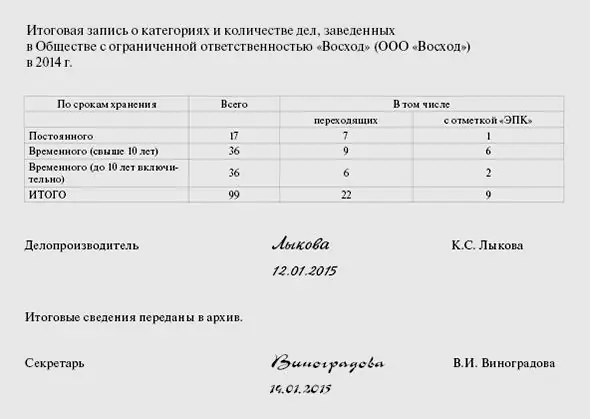

Organizācijas lietu nomenklatūra: paraugu aizpildīšana. Kā izveidot organizācijas lietu nomenklatūru?

Katra organizācija darba procesā saskaras ar lielu dokumentu plūsmu. Līgumi, normatīvie, grāmatvedības, iekšējie dokumenti… Daļa no tiem jāglabā uzņēmumā visu tā pastāvēšanas laiku, bet lielāko daļu sertifikātu derīguma termiņa beigās var iznīcināt. Lai varētu ātri izprast savāktos dokumentus, tiek sastādīta organizācijas lietu nomenklatūra

"RosDengi": atsauksmes. RosDengi ir mikrofinansēšanas organizācija

Mikrofinansēšanas organizācija "RosDengi": nosacījumi mikroaizdevuma saņemšanai, prasības kredītņēmējiem, klientu un darbinieku atsauksmes. Parāda nomaksas veidi, parāda novēlotas atmaksas sekas