2026 Autors: Howard Calhoun | [email protected]. Pēdējoreiz modificēts: 2025-06-01 07:14:38

Rakstā uzzināsiet, kā aprēķināt ienākuma nodokli. Piemērs tiks sniegts pēc tam, kad mums būs vispārējs priekšstats par to, ar ko mēs nodarbosimies. Galu galā pats ienākuma nodoklis ir ārkārtīgi svarīgs. Tam ir daudz dažādu nianšu un funkciju.

Tātad, dažiem pilsoņiem ir tiesības izvairīties no šīs iemaksas vai vienkārši to samazināt. Turklāt paši aprēķini dažkārt ir ļoti mulsinoši. Un ar tām būs jātiek galā, jo kļūdas var radīt daudz problēmu. Un nevienam tas nav vajadzīgs. Mēģināsim izprast visas šī jautājuma nianses. Kā aprēķināt ienākuma nodokli? Piemērs un vairāk nekā viens palīdzēs to saprast.

Ienākuma nodoklis ir

Bet ar ko mums ir darīšana? Kas ir ienākuma nodoklis? No kā tas tiek iekasēts? Kā jau varētu nojaust, šī iemaksa valsts kasē nav nekas vairāk kā maksājums no nodokļu maksātāja par ienākumu gūšanu. To iekasē no visiem, kam tas ir Krievijas Federācijas teritorijā. Tas ir, gan no rezidentiem, gan no nerezidentiem. Nav svarīgi, kas tas ir - tikai fiziska persona, juridiska persona, organizācija vai individuālais uzņēmējs. Galvenais, lai nodokļu maksātājam ir ienākumi.

Ienākuma nodoklis ir slavenākais un izplatītākais maksājums Krievijā. Neviens nevar no viņa paslēpties. Ja vien ne pilsoņiem, kuri strādā neoficiāli. Bet viņi rīkojas uz savu risku. Kā pareizi aprēķināt ienākuma nodokli? Cik man būtu jāmaksā vienā vai otrā gadījumā?

Privātpersonas

Sāksim ar nosacījumiem, kas attiecas uz privātpersonām. Galu galā viņi veido lielāko daļu nodokļu maksātāju. Kā jau noskaidrojām, viņu ienākumi tiek aplikti ar nodokli. Tikai ne vienmēr. Un dažādos apjomos.

Fakts ir tāds, ka šī iemaksa privātpersonai ir jāveic gandrīz jebkurā gadījumā. Jā, un 13% apmērā no ieņēmumiem. Uz to attiecas jebkuri pirkšanas un pārdošanas darījumi, kā arī darba samaksa. Arī laimesti un dārgumi. Ir izņēmumi, taču ne pārāk daudz.

Piemēram, jums nav jāmaksā par ienākumiem, kas saņemti dāvanu veidā no tuviem radiniekiem. Vai arī, ja darījums ir saistīts ar īpašumu, kas jums pieder vairāk nekā trīs gadus. Principā tie ir visi ierobežojumi, kas šobrīd ir spēkā. No nekustamā īpašuma nomas, no algām, no kaut kā pārdošanas būs jāatņem un jāpārskaita valstij noteikta naudas summa. Starp citu, dārgumiem un laimestiem tiek piemērots nodoklis 35%.

Organizācijas

Kas tālāk? Kā aprēķināt ienākuma nodokliorganizācijas? Piemērs tiks sniegts nedaudz vēlāk. Tā vietā pagaidām ir vērts noskaidrot, pēc kāda kursa ir jāaprēķina.

Problēma ir tāda, ka šeit nav unikalitātes. Tā vietā RF nodokļu sistēma piedāvā daudzas alternatīvas pieejas un risinājumus. Piemēram, standartlikme organizācijām ir 20%. Dažos gadījumos jūs varat saskarties ar 30%, 15% un 9%.

Turklāt uzņēmumi, kas par nodokļu aplikšanu izvēlējušies noteiktus režīmus - teiksim, vienkāršoto nodokļu sistēmu - ir atbrīvoti no ienākuma nodokļa. Nē, viņi maksās ienākuma nodokli, bet tikai pēc citas sistēmas. Vairāk par viņu vēlāk.

Atcerieties: tiklīdz runa ir par organizācijām, jums būs jārēķinās, ka, lai pareizi atbildētu, kā aprēķināt ienākuma nodokli (zemāk tiks norādīts "apgrozījuma" piemērs un bez tā), jāņem vērā gan ienākumi, gan izdevumi par taksācijas pārskata periodu. Praksē visbiežāk visi aprēķini tiek veikti reizi ceturksnī.

IP adresei

Īpaša uzmanība tiek pievērsta individuālajiem uzņēmējiem. Kāpēc? Fakts ir tāds, ka šāda veida darbību visbiežāk izvēlas pilsoņi, kuri vēlas strādāt paši. Un, kā liecina prakse, viņi izvēlas īpašu nodokļu sistēmu. It īpaši, ja runa ir par kaut kādu "ārštata" vai "kopiju rakstīšanu". Lielāko daļu uzņēmēju darbību var pārcelt uz vienkāršoto nodokļu sistēmu. Tad jums nav īpaši jādomā, kā pareizi aprēķināt nodoklipeļņa. Tālāk redzamais piemērs parādīs, cik viss ir viegli un vienkārši.

Kāpēc tas notiek? Līdz ar vienkāršotās nodokļu sistēmas parādīšanos jūs varat paļauties uz nodokļiem 6% apmērā no saņemtās peļņas. Tas ir, šeit netiek ņemtas vērā izmaksas. Patiesībā šāda shēma individuāliem uzņēmējiem ievērojami atvieglo dzīvi. Nekādas liekas papīru kārtošanas un atskaitīšanās, nekādas mocības ar aprēķiniem. Pietiek zināt matemātiku vidusskolas vai vidusskolas līmenī. Un tas arī viss.

Par algu

Kā aprēķināt ienākuma nodokli (kontu raižu un daudzu interešu piemērs)? Tika izlaista viena ar personām saistīta iezīme. Viņiem ienākuma nodoklis var tikt samazināts par noteiktu summu, ja darbiniekiem ir nepilngadīgi bērni. Šo procesu sauc par bērna pabalstu.

Tātad, ja gada ienākumi nepārsniedz 280 000 rubļu, kā arī, ja pilsoņiem ir nepilngadīgi bērni (vai pilna laika studenti/kadeti/stažieri/rezidenti līdz 24 gadiem ieskaitot), var cerēt uz samazinājumu nodokļu bāzē. Tas rada mazākus maksājumus nodokļu iestādēm.

1400 rubļu atskaitījums par vienu un diviem bērniem. Par 3 un vairāk, kā arī bērniem invalīdiem - 3000. Dažos gadījumos tas ir attiecīgi 6 un 12 tūkstoši, bet Krievijā šādas parādības gandrīz nekad nav novērotas. Tāpat privātpersonām ir tiesības uz dubultu nodokļu atskaitījumu, ja laulātais atteicās no šī pabalsta.

Vispārīgais princips

Kā aprēķināt atsevišķas nodaļas un ne tikai ienākuma nodokli? Šeitpalīdzēs viena formula, kas ir saprotama pat skolēnam. Tas ir, pietiek ar to aizvietot visas nepieciešamās vērtības, lai saņemtu maksājamo summu. Tas attiecas uz visiem ienākuma nodokļiem. Nav svarīgi, ar ko jums ir darīšana - ar personu, organizāciju vai individuālu uzņēmēju.

Kas palīdzēs aprēķināt maksājamās summas? Formula, kas sastāv tikai no 2 elementiem. Pirmā ir nodokļu likme. Tas, kā mēs jau noskaidrojām iepriekš, tiek noteikts šajā vai citā gadījumā konkrēti. Otrais ir tā sauktā bāze. Sareizinot šīs divas sastāvdaļas kopā, tad iegūsit ienākuma nodokļa summu.

Par bāzi

Daudziem pat šeit ir jautājumi. Kā aprēķināt ienākuma nodokli? Piemēru nevar sniegt un pilnībā saprast, kamēr mēs nesaprotam, kas ir nodokļa bāze. Ja likme ir labi zināma sastāvdaļa, tad situācija ar otro elementu ir grūtāka.

Nodokļa bāze nav nekas cits kā summa, kas apliekama ar ienākuma nodokli. No tā būs jābalstās uz aprēķiniem. Dažos gadījumos tas var samazināties. Nepareiza definīcija noved pie nepareiziem aprēķiniem un problēmām ar nodokļu iestādēm.

Fiziskām personām nodokļu bāze ir vienkārši viņu ienākumi. Runājot par uzņēmumiem un uzņēmējdarbību, var teikt, ka to veido to peļņa un izdevumi. Tas ir, bāze šajā gadījumā tiks saukta par saņemto summu pēc zaudējumu un izmaksu atskaitīšanas. Tāpat, runājot par privātpersonām, ir vērts atzīmēt - nodoklisatskaitījumi par bērniem datu bāzē tiks ņemti vērā bez problēmām. Tagad, kad ir zināmas procesa sarežģītības, varat domāt, kā vienā vai otrā gadījumā aprēķināt ienākuma nodokli par mēnesi, ceturksni vai gadu.

Privātpersonām

Sāksim ar indivīdiem. Viņiem ir vismazāk problēmu. Piemēram, jūs strādājat uzņēmumā, un jūsu alga ir 19 000. Tajā pašā laikā jūsu peļņa būs 228 000 rubļu gadā. Ir trīs bērni - 5, 11 un 25 gadi, un otrs vecāks nestrādā.

Līdzīgā scenārijā mēneša laikā tiek iegūts šāds attēls:

(19 000-1400 x 2) x 0, 13=2106.

Bez atskaitījumiem par bērniem, ja tādu nebūtu, būtu tikai jāmaksā:

19 000 x 13%=2470.

Gada laikā abos gadījumos nodokļu summa sastāda attiecīgi 25 275 un 29 640 rubļus. Nekas grūts, vai ne? Šobrīd problēmu nav.

Organizācijas

Bet ar organizācijām viss ir daudz sarežģītāk. Galu galā šeit jums precīzi jāzina, kādi dati tiks ņemti vērā izdevumos, ienākumos, zaudējumos, peļņā utt. Daudzi nobīstas un nonāk panikā, tiklīdz par to domā. Tātad, kā aprēķināt ienākuma nodokli? Piemērs būs vienkāršākais.

Tātad, ir uzņēmums, kas par ceturksni saņēma 4 200 000 rubļu peļņu. 1 miljons tika iztērēts darbinieku algām, PVN, amortizācijai un izejvielām, un pagājušajā pārskata periodā nodokļu zaudējumi sastādīja 200 000. Mums ir darīšana ar parastu organizāciju Krievijā, nevis ar ārzemju.

Tad sanāk, ka mūsu nodokļa likme būs 20%. Kurābāze ir definēta kā:

(4 200 000 - 1 000 000 - 200 000)=3 000 000 rubļu.

No šīs summas veiksim visus aprēķinus. Tagad atliek tikai reizināt bāzi ar likmi. Izrādās:

3 000 000 x 0, 2=600 000 rubļu.

Šajā summā tiks aprēķināts organizācijas ienākuma nodoklis.

Paziņojumam

Aprēķināt nepieciešamos maksājumus ar savām rokām nav nemaz tik sarežģīti. Taču norādīt tos bilancē vairs nav tik viegls uzdevums. Galu galā ir daudz dažādu kodu un komponentu. Katrs elements atspoguļo noteiktus ienākumus, ieņēmumus, zaudējumus un izdevumus. Mums tie būs jāņem vērā un jāizraksta.

Šeit jāņem vērā tikai visvienkāršākie kodi. Tas ir:

- 90,01 - ieņēmumi;

- 90,03 - PVN;

- 91,01 - ienākumi, kas nav gūti no pārdošanas;

- 90,02 - ražošanas izmaksas.

Principā iedzīvotāji visbiežāk tikai cenšas rūpīgi izlasīt kontu korespondenci un salīdzināt tos ar izdevumiem-ienākumiem. Viss ir ārkārtīgi vienkārši, ja zināt, kādai informācijai piekļūt. Ir pieejamas atsauces attiecīgajās ziņošanas programmās. Visi komentāri ir norādīti pretī kontiem.

Uzņēmējdarbība

Pēdējais apsvērums ir uzņēmējdarbības aktivitāte. Kā aprēķināt iedzīvotāju ienākuma nodokli? Piemērs šajā gadījumā būs vēl vienkāršāks nekā privātpersonu gadījumā. Jau izskanējis, ka uzņēmēji visbiežāk strādā pie vienkāršotās nodokļu sistēmas. Tātad viņi iekasēs nodokļa likmi 6% apmērā. Izlemiet arī par bāziļoti vienkārši - viss, ko saņēmāt šajā gadījumā, tiek aplikts ar nodokli.

Tātad jums vienkārši jāņem gada ienākumi un jāreizina ar 6%. Piemēram, gada peļņa ir 269 000 rubļu. Tad jums būs attiecīgi jāmaksā nodokļu iestādēm:

269 000 x 0, 06=16 140 rubļi.

Plus pārskaitiet noteiktu iemaksu summu Pensiju fondā un veselības apdrošināšanā. Bet tas ir pavisam cits stāsts.

Kā redzat, šajā jautājumā nav nekā sarežģīta. Tieši šo nodokļu sistēmas iezīmju dēļ Krievijā plaukst uzņēmējdarbība saskaņā ar vienkāršoto nodokļu sistēmu. Nav nevajadzīgu pārskatu, milzīgas bilances, daudzi konti un tā tālāk.

Kopumā ienākuma nodokli var aprēķināt, izmantojot īpašus tiešsaistes kalkulatorus. Tas nav labākais risinājums, bet tam ir sava vieta. Ir arī pakalpojumi, kas paralēli jums veido atskaiti. Jūs varat tos izmantot, taču jums joprojām nav nepieciešams tos ļaunprātīgi izmantot.

Ieteicams:

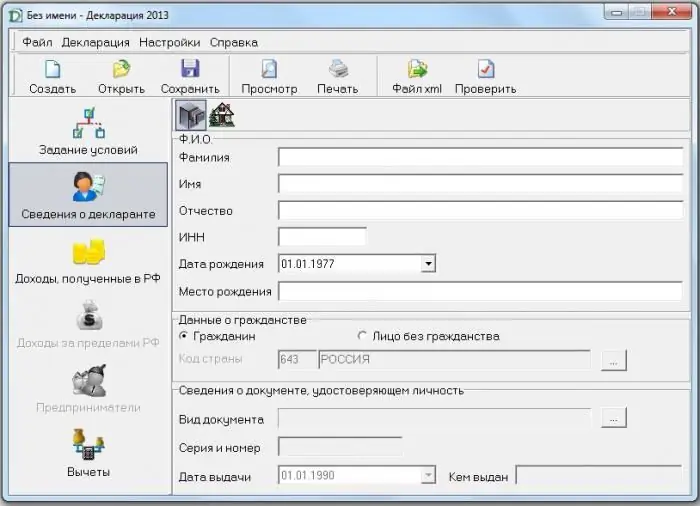

Kā aizpildīt iedzīvotāju ienākuma nodokli-3? 3-NDFL: parauga pildījums. 3. piemērs-NDFL

Daudzi pilsoņi saskaras ar jautājumu, kā aizpildīt iedzīvotāju ienākuma nodokļa veidlapas 3. Patiesībā viss ir pavisam vienkārši, to var izdarīt pats un bez maksas. Šajā publikācijā ir ietverti ieteikumi, kas palīdzēs saprast atbildi uz uzdoto jautājumu. Vissvarīgākais ir rūpīgi tos izlasīt un ievērot

Kvīts paraugs un piemērs: kā pareizi uzrakstīt?

Daudzi cilvēki, aizņemoties naudu, pat neaizdomājas par to, ka varētu to neatgriezt. Šādos gadījumos var noderēt iespēja rakstīt kvītis. Tā ir vienkārša lieta, taču nepareizi sastādītam dokumentam var nebūt juridiskas nozīmes. Šajā rakstā mēs analizēsim naudas līdzekļu un dokumentu saņemšanas kvīts piemēru. Mēs arī runāsim par to, kādi priekšmeti ir jāprecizē, lai tas nezaudētu savu spēku

Kā pareizi aprēķināt iedzīvotāju ienākuma nodokli (iedzīvotāju ienākuma nodokli)?

Iedzīvotāju ienākuma nodoklis (IIN) ir pazīstams ne tikai grāmatvežiem. Katrai personai, kas jebkad ir guvusi ienākumus, tie ir jāmaksā. Ienākuma nodoklis (tā to sauca agrāk, un arī tagad tā nosaukums bieži skan) tiek iemaksāts budžetā gan no Krievijas pilsoņu ienākumiem, gan uz laiku valstī strādājošiem. Lai kontrolētu darba samaksas aprēķināšanas un izmaksas pareizību, būs noderīgi zināt, kā aprēķināt iedzīvotāju ienākuma nodokli

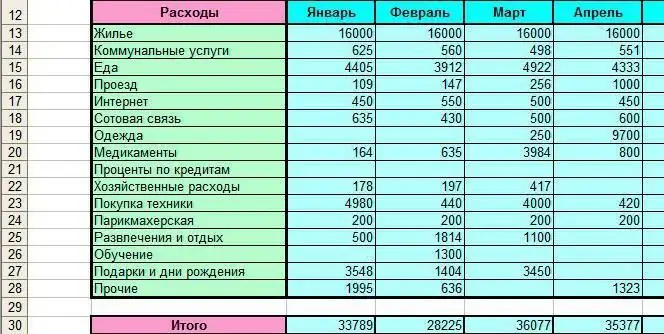

Kā pareizi tērēt naudu? Ģimenes budžets: piemērs. mājas grāmatvedība

Jums ir jāspēj tērēt naudu. Precīzāk, katrs cilvēks var iemācīties pareizi pārvaldīt naudu. Tas palīdzēs jums ietaupīt un ietaupīt. Kādas metodes var palīdzēt? Kā kārtot mājas grāmatvedību? Nākamie labākie padomi un triki

Deklarācija 3-iedzīvotāju ienākuma nodoklis: kā to pareizi aizpildīt

Ik pa laikam mūsu dzīvē pienāk brīži, kad mums ir nepieciešama 3-NDFL deklarācija. Ne visi nodokļu maksātāji zina, kā to aizpildīt. Jā, un bailes kaut ko sabojāt attur no šī biznesa veikšanas. Tomēr viss nav tik biedējoši. Galvenais ir būt uzmanīgiem, aizpildot un nesatraukties. Un šī raksta ietvaros mēģināsim detalizēti pastāstīt, kad ir nepieciešama 3 iedzīvotāju ienākuma nodokļa deklarācija, kā to aizpildīt un kā šo procesu vienkāršot