2026 Autors: Howard Calhoun | [email protected]. Pēdējoreiz modificēts: 2025-01-24 13:20:57

Kad mēs runājam par portfeļa investīcijām, pirmais, kas nāk prātā, ir Volstrītas, biržas un kliedzošu brokeru tēls. Šī raksta ietvaros mēs sapratīsim, kas ir šis jēdziens vadītāja un investora profesionālajā līmenī. Tātad, kas ir investīciju portfelis?

Koncepcija

Ar portfeļa ieguldījumu saprot finanšu un naudas resursu ieguldīšanu vērtspapīru iegādē, kad plānots gūt peļņu, nerodas tiesības kontrolēt emitenta darbību.

Citiem vārdiem sakot, ieguldījumu portfelis ir finanšu (akcijas un obligācijas) un investora nekustamo īpašumu (nekustamais īpašums) kombinācija, kas ir ieguldījumu veids.

Tāpat kā atsevišķas sastāvdaļas, to var pakļaut riska novērtējuma, paredzamās atdeves un citu statistikas analīzei.

Portfeļieguldījumi ir visi darījumi, kas saistīti ar parāda vai kapitāla vērtspapīriem, kas nav tiešie ieguldījumi. Portfeļieguldījumi ietver kapitāla vērtspapīrus (ja tie negarantē efektīvu kontroli pār emitentu), ieguldījumu fondu akcijas. Tie navietver tādus darījumus kā atpakaļpārdošana (saukta par repo) vai vērtspapīru aizdošana.

Vienkārši sakot, portfeļieguldījums ir investoru darbība, lai iegādātos vienas valsts finanšu aktīvus (galvenokārt vērtspapīrus) citā valstī. Šajā gadījumā investori neuzņemas aktīvu kontroli pār vērtspapīru emisijas iestādēm, bet ir apmierināti ar peļņas realizāciju. Peļņu rada valūtas maiņas kursu atšķirības vai procentu likmju svārstības, tāpēc investori, kuri interesējas par vērtspapīriem, bieži vien pieņem lēmumus, pamatojoties uz konkrētās valsts reitingu.

Vērtspapīru komplektā ietilpst:

- dalās;

- rēķini;

- obligācijas;

- valsts un pašvaldību obligāciju aizdevumi.

Veidi

Ir vairāki investīciju portfeļu veidi. Tabulā ir norādīti galvenie.

| Ieguldījumu portfeļa veids | Raksturīgs |

| Akciju portfelis | Šīs ir ļoti strukturētas akcijas |

| Sabalansēts portfelis | Ātras izaugsmes akcijas, valsts kases un obligācijas |

| Drošs portfelis | Banku termiņnoguldījumi, obligācijas un valsts iekšējā aizņēmuma parādzīmes |

| Aktīvo izvietojumu portfelis | Tie ir valsts parāda instrumenti, akcijasuzņēmumi ar ļoti strukturētām fondu un atvasināto instrumentu tiesībām |

Veidošanas metodes

Starp daudzajām portfeļa veidošanas metodēm ir četras galvenās iespējas, kuras ir parādītas zemāk esošajā tabulā.

| Veidošanas metode | Metodes raksturojums |

| Taktiskā izvietojuma metode | Tā galvenais mērķis ir nodrošināt pastāvīgu riska līmeni ieguldījumu portfelī ilgtermiņā |

| Stratēģiskā sadales metode | To izmanto, pieņemot ilgtermiņa ieguldījumu lēmumus |

| Droša izplatīšanas metode | Ietver kapitāla struktūras pielāgošanu, lai ieguldījuma risks un paredzamā atdeve paliktu nemainīgi |

| Integrācijas izplatīšanas metode | Pateicoties šai metodei, var novērtēt gan individuālo ieguldījumu vispārējos nosacījumus, gan to mērķus |

Portfeļa sastāvs

Lielākajai daļai ieguldījumu portfeļu ir šāds sastāvs, kā parādīts tālāk esošajā tabulā.

| Elements | Sastāvs | Apraksts |

| 1 | Bez riska | Ienākumi ir fiksēti un stabili. Ienesīguma josla ir minimāla |

| 2 | Risks | Nodrošina palielinātu peļņu, maksimālo kapitāla pieaugumu. Ienesīgums pārsniedz tirgus vidējo rādītāju |

Līdzsvars starp šīm divām daļām ļauj sasniegt nepieciešamos parametrus riska un rentabilitātes apvienošanai.

Portfeļa darbības pamati

Portfeļa galvenais mērķis ir panākt optimālu līdzsvaru starp risku un atlīdzību. Lai to izdarītu, investori izmanto veselu dažādu rīku arsenālu (diversifikācija, precīza atlase). Tabulā parādītas investoru portfeļu iespējas.

| Opcija | Raksturīgs |

| Ienākumi tiek saņemti kā procenti | Ienākumu portfelis |

| Valūtas kursa starpība pieaug | Izaugsmes portfelis |

Optimizācijas pamatnoteikums ir šāds: ja vērtspapīra atdeve ir augsta, tad risks ir augsts. Un otrādi, ja ienākumi ir zemi, arī risks ir mazāks. Tas nosaka investora uzvedību tirgū: konservatīvi vai agresīvi, kas ir daļa no ieguldījumu politikas.

| Agresīva variācija | Konservatīvā iespēja |

| Investīciju portfelis sastāv no jauniem augošiem uzņēmumiem | Stabili ienākumi ar samazinātu risku. Likmes uz ļoti likvīdiem, bet zema ienesīguma vērtspapīriem, ko emitējuši tirgū nobrieduši un spēcīgi uzņēmumi |

Vadības būtība. Pamatinformācija

Finanšu ieguldījumu portfeļa pārvaldīšana ir nepārtraukts process. Tas ietver plānošanas, izpildes un ziņošanas posmu par sasniegtajiem rezultātiem. Šis process sastāv no ekonomisko apstākļu analīzes, klientu ierobežojumu un mērķu noteikšanas un līdzekļu piešķiršanas.

Portfeļa pārvaldība ir māksla un zinātne, kā pieņemt lēmumus par ieguldījumu struktūru un politiku, līdzsvarojot atdevi un risku.

Portfeļa pārvaldības mērķis ir noteikt stiprās un vājās puses, izvēloties starp parādu un pašu kapitālu, iekšzemes un starptautisko, izaugsmi un drošību, kā arī daudzus citus kompromisus, kas rodas, cenšoties maksimāli palielināt atdevi noteiktam riska līmenim..

Portfeļa pārvaldība var būt pasīva vai aktīva, kā parādīts tabulā zemāk.

| Pasīvs | Aktīvs |

| Izseko tirgus indeksu, ko parasti dēvē par indeksēšanu | Ieguldītājs cenšas maksimāli palielināt atdevi |

Vadības procesa galvenie elementi

Galvenais pārvaldības elements ir aktīvu sadale, kas balstās uz to ilgtermiņa struktūru. Aktīvu sadalījums ir balstīts uz to, ka dažāda veida aktīvi nepārvietojas konsekventi, un daži no tiem ir nepastāvīgāki nekā citi. Uzmanība tiek veidota uz riska profila optimizēšanu /investoru atdevi. Tas tiek darīts, ieguldot aktīvu kolekcijā, kam ir zema korelācija vienam ar otru. Agresīvāka profila ieguldītāji var nosvērt savu ieguldījumu portfeli, lai piesaistītu svārstīgākus turējumus. Un izmantojot konservatīvāku ieguldījumu, viņi to var novirzīt uz stabilākām investīcijām.

Diversifikācija ir ļoti izplatīta metode, ko izmanto portfeļa pārvaldībā. Nav iespējams konsekventi paredzēt uzvarētājus un zaudētājus. Nepieciešams izveidot investīciju portfeli ar plašu aktīvu segumu. Diversifikācija ir riska un atlīdzības sadalījums aktīvu klasē. Tā kā ir grūti zināt, kuri konkrētie aktīvi vai sektori varētu būt vadošie, diversifikācijas mērķis ir iegūt visu sektoru peļņu laika gaitā, taču ar mazāku svārstīgumu jebkurā brīdī.

Atkārtota līdzsvarošana ir paņēmiens, kas tiek izmantots, lai ar gada intervālu atjaunotu portfeļa sākotnējo mērķa sadalījumu. Metode ir svarīga, lai uzturētu aktīvu struktūru, kas vislabāk atspoguļo ieguldītāja riska/atdeves profilu. Pretējā gadījumā tirgus kustības var pakļaut finanšu ieguldījumu portfeli lielākam riskam vai samazināt atdeves iespējas. Piemēram, ieguldījums, kas sākas ar 70% pašu kapitālu un 30% fiksēta ienākuma sadalījumu, ilgstošas tirgus izaugsmes rezultātā var pāriet uz sadalījumu 80/20, kas pakļauj ieguldītāju lielākam riskam, nekā viņš vai viņa spēj izturēt. Līdzsvara atjaunošana ietver vērtspapīru pārdošanu arzema vērtība un ieņēmumu pārdale uz zemas vērtības vērtspapīriem.

Portfeļa pārvaldības veidi. Kas ir?

Ieguldījumu portfeļa pārvaldīšana ietver lēmuma pieņemšanu par optimālu ieguldījumu salīdzināšanu ar mērķiem ar līdzsvarotu risku.

Apskatīsim galvenos veidus sīkāk. Tālāk esošajā tabulā parādītas katra no tām īpašības.

| Portfeļa pārvaldības veids | Raksturīgs |

| Aktīvs | Pārvaldība, kurā portfeļa pārvaldnieki aktīvi iesaistās vērtspapīru tirdzniecībā, lai maksimāli palielinātu atdevi investoram |

| Pasīvs | Ar šādu pārvaldību vadītāji interesējas par fiksētu portfeli, kas tiek veidots atbilstoši aktuālajām tirgus tendencēm |

| Diskrecionāra portfeļa pārvaldība | Portfeļa pārvaldība, kurā ieguldītājs izvieto fondu ar pārvaldnieku un pilnvaro viņu ieguldīt tos pēc saviem ieskatiem ieguldītāja vārdā. Portfeļa pārvaldnieks pārrauga visas ieguldījumu vajadzības, dokumentāciju un daudz ko citu |

| Nediskrecionāra portfeļa pārvaldība | Šī ir pārvaldība, kurā vadītāji sniedz padomu investoram vai klientam, kurš to var pieņemt vai noraidīt. Rezultāts, t.i., gūtā peļņa vai zaudējumi, pieder pašam investoram, savukārt pakalpojuma sniedzējs saņem atbilstošu atlīdzībumaksa par pakalpojumu |

Kontroles process. Funkcijas

Pašu ieguldījumu portfeļa pārvaldības procesu var attēlot kā darbību secību, kā parādīts tabulā zemāk.

| Skatuves | Vārds | Raksturīgs |

| 1 posms | Drošības analīze | Šis ir pirmais solis portfeļa veidošanas procesā, kas ietver atsevišķu vērtspapīru riska un atdeves faktoru, kā arī to savstarpējo saistību novērtēšanu |

| 2 posms | Portfeļa analīze | Pēc ieguldāmo vērtspapīru un ar to saistīto risku identificēšanas no tiem var izveidot vairākus portfeļus, ko sauc par iespējamiem portfeļiem, kas ir ļoti ērti |

| 3 posms | Portfeļa atlase | Optimālais finanšu ieguldījumu portfelis ir izvēlēts no visiem iespējamajiem. Tam ir jāatbilst riska iespējām |

| 4 posms | Portfeļa apskats | Pēc optimālā ieguldījumu portfeļa izvēles pārvaldnieks to rūpīgi uzrauga, lai pārliecinātos, ka tas saglabājas optimāls arī turpmāk, lai gūtu labu peļņu |

| 5 posms | Portfeļa vērtēšana | Šajā posmā portfeļa veiktspēja tiek novērtēta noteiktā laika posmā attiecībā uzar portfeli saistītā peļņas un riska kvantitatīvs mērījums visā ieguldījumu termiņā |

Portfeļa pārvaldības pakalpojumus sniedz finanšu uzņēmumi, bankas, riska ieguldījumu fondi un naudas pārvaldītāji.

Portfeļieguldījumu pamati. Atšķirības no tiešajām investīcijām

Portfeļieguldījumi atšķiras no ārvalstu tiešajām investīcijām. Ar pēdējo investors uzņemas aktīvu kontroli pār uzņēmumiem konkrētā valstī. Portfeļieguldījumu gadījumā to apmierina peļņas realizācija.

Ikviens, kuram ir uzkrājumi (finanšu aktīvi), cenšas tos pēc iespējas labāk izmantot dažādās finanšu jomās: banku noguldījumos, akcijās, obligācijās, apdrošināšanas polisēs, pensiju fondos.

Finanšu instrumentu kopumu sauc par portfeli, tāpēc lēmumu par aktīvu sadali sauc par ieguldījumu(-iem) portfelī.

Ieguldītājs var arī nolemt daļu savu uzkrājumu ieguldīt ārvalstīs. Tipiskākais šāda veida darījums ir citas valsts valsts vērtspapīru iegāde.

Portfeļieguldījumu lielums svārstās, īpaši, ja tos apgūst spekulatīvais kapitāls. Viņi ir vērsti uz ātras peļņas gūšanu un ir gatavi izņemšanai jebkurā laikā. Savukārt šīs svārstības var destabilizēt valūtas kursu, tāpēc tekošā konta deficīta finansēšana ar spekulatīvo kapitālu var būt bīstama. Valūtas krīzes, kurās vērojama strauja iekšzemes naudas pavājināšanās, ir saistītas ar naudas aizplūšanuportfeļa kapitāls.

Portfeļieguldījumi ir jutīgi pirmām kārtām pret procentu likmju izmaiņām, to gaidām un valūtas kursa prognozēm, kā arī makroekonomiskās situācijas izmaiņām - destabilizācijas un politisko satricinājumu risku. Atkarībā no riska novērtējuma investori pieprasa prēmiju augstāku procentu likmju veidā, pretējā gadījumā viņi nevēlas pirkt vietējos aktīvus.

Ražas aprēķins

Pamatformula ieguldījumu portfeļa atdeves aprēķināšanai ir šāda:

Peļņa/ieguldījumi100%.

Kur peļņa ir starpība starp pārdoto un nopirkto akciju daudzumu.

Tomēr patiesībā šī formula ir nepietiekama. Tas ir jāprecizē:

Peļņa=peļņa un zaudējumi no katra darījuma + dividendes - komisijas.

Visērtāk ir izmantot Excel aprēķinu tabulas. Šādas tabulas piemērs ir parādīts zemāk.

| Naudas kustība | Datums | Paskaidrojumi |

| 100 t. rub. | 01.01.2019 | Kontā ieskaitīta summa 100 tūkstoši rubļu. |

| 50 t. rub. | 01.03.2019 | Marta sākumā bija jāmaksā vēl 50 tūkstoši rubļu. |

| - 20 t. rub. | 14.06.2019 | Aprīlī tika izņemta summa 20 tūkstoši rubļu. |

| -150 t. rub. | 18.09.2019 | Visi līdzekļikontā dienai Х |

Tālāk šūnā, kurā vēlamies aprēķināt rentabilitāti, jāievieto izteiksme: NETVNDOH(B2:B5; C2:C5)100.

Kur B2:B5 ir "Naudas plūsmas" šūnu diapazons, C2:C5 ir šūnu diapazons "Datums".

Programma automātiski aprēķinās ienākumus.

Vērtība būs 22,08%.

Portfeļa novērtējums. Aprēķina princips

Vērtējot ieguldījumu portfeli, ienesīgums jāaprēķina procentos, jo tikai tādā gadījumā kļūs skaidra summa, ko saņem investors. To var salīdzināt ar citu instrumentu ienesīgumu.

Lai to izdarītu, izmantojiet finanšu ieguldījumu portfeļa novērtēšanas formulu:

Ienesīgums procentosDienu skaits gadā / ieguldījumu dienu skaits. Piemēram, iepriekš mēs saņēmām ienesīgumu 22,08%. Bet tie bija ieguldījumi tikai uz sešiem mēnešiem, un gada atdeve būs:

22,08%365/180=44,8%.

Galvenie riski

Finanšu mērķi tiek ņemti vērā saistībā ar ieguldījumu portfeļa risku un ienesīguma parametriem. Uz šiem jautājumiem ir jāsaņem atbildes, lai varētu noteikt risku, ko uzņemas uzņēmums. Svarīgākie punkti, kuriem nepieciešama atļauja:

- Kādi ir klienta īstermiņa un ilgtermiņa mērķi un finansiālās vajadzības?

- Kādas ir sekas, ja mērķi netiek sasniegti?

Galvenie ieguldījumu portfeļa pārvaldīšanas riski ir parādīti zemāk esošajā tabulā.

| Risks | Raksturīgs | Cīņas veidi |

| Drošības risks | Nesistemātisks risks. Obligāciju defolts, akciju cena nokrītas līdz nullei, un tad tās tiek pilnībā izņemtas no apgrozības |

1. Kvalitatīvu līdzekļu atrašana 2. Diversifikācija |

| Tirgus risks | Sistēmisks risks | Ir jāiekļauj tie aktīvi, kas ir izturīgi pret globālā tirgus svārstībām |

Galvenās problēmas

Svarīga problēma ir spēja atšķirt paredzamo atdeves likmi no nepieciešamās likmes. Paredzamā atdeves likme ir saistīta ar peļņas līmeni, kas nepieciešams mērķu finansēšanai. Tomēr nepieciešamā atdeves likme ir saistīta ar finanšu mērķu ilgtermiņa sasniegšanu.

Faktori, kas var ietekmēt ieguldījumu izvēli, var būt saistīti ar šādām kategorijām: juridiskie nosacījumi (trasti un fondi), nodokļi, laika posms, ārkārtas apstākļi vai likviditāte.

Nodokļi ir saistīti ar turīgu personu pārvaldību, tostarp nodoklis: ienākumiem, nekustamajam īpašumam, īpašuma nodošanai vai kapitāla pieaugumam. Ārkārtas apstākļi attiecas uz uzņēmuma priekšrocību aktīviem. Likviditāte attiecas uz uzņēmuma pieprasījumu (gaidāmu un negaidītu) pēc skaidras naudas. Laika horizonts tiek uzrādīts kā ilgtermiņa, vidēja termiņa, īstermiņa un vairāku posmu peļņa.

Norādījumi risku samazināšanai, izmantojot diversifikāciju

Portfeļa diversifikācija irieguldījumu portfeļa struktūras diversifikācija. Kas ar to jāsaprot? Tikai tas, ka tas noved pie ieguldījumu portfeļa un atsevišķu aktīvu specifiskā (nesistemātiskā) riska samazināšanās. Diversifikācijas būtība ir iegādāties diversificētus aktīvus, cerot, ka dažu no tiem iespējamo vērtības samazināšanos kompensēs citu vērtības pieaugums.

Tādēļ portfeļa diversifikācijas efektivitāte ir atkarīga no to veidojošo aktīvu cenu izmaiņu sakarības pakāpes (to attiecības). Jo mazāks tas ir, jo labāki diversifikācijas rezultāti.

Spēcīgākā diversifikācija tiek sasniegta, ja aktīvu cenu izmaiņas ir negatīvi korelētas, t.i., kad viena aktīva cena pieaug līdz ar cita aktīva cenas kritumu.

Precīzi noteikt nākotnes aktīvu cenu izmaiņu korelāciju portfelī ir grūti, galvenokārt tāpēc, ka vēsturiskajām izmaiņām nevajadzētu atkārtoties nākotnē. Šī iemesla dēļ bieži tiek izmantotas vienkāršotas diversifikācijas metodes, kas sastāv no dažādu tautsaimniecības nozaru aktīvu (piemēram, banku, telekomunikāciju, būvniecības uzņēmumu akcijas), dažādu tirgus segmentu aktīvu (piemēram, akciju un obligāciju) iegādes., ģeogrāfiski diferencēti aktīvi (piemēram, akcijas no dažādām valstīm) vai mazo un lielo uzņēmumu aktīvi.

Ieguldījumu portfeļa diversifikācijas jautājums formāli tika aprakstīts tā sauktajā Markowitz Portfolio Theory. Lielāka peļņa no ieguldījumu portfeļa parasti ir saistīta ar lielāku risku. Markowitz teorija parāda, kādefinēt efektīvus portfeļus paredzamās atdeves un riska attiecības izteiksmē.

Secinājums

Šā raksta ietvaros tika apskatītas metodes un paņēmieni, kas tiek izmantoti finanšu ieguldījumu portfeļa veidošanas procesā. Ar to jūs varat pārvaldīt investora riskus un peļņu. Ieguldījumu portfeļa optimizācijas jautājumi ir saistīti ar minimāla riska līdzsvarotu kombināciju, vienlaikus gūstot maksimāli iespējamos ienākumus no aktīvu sastāva.

Ieteicams:

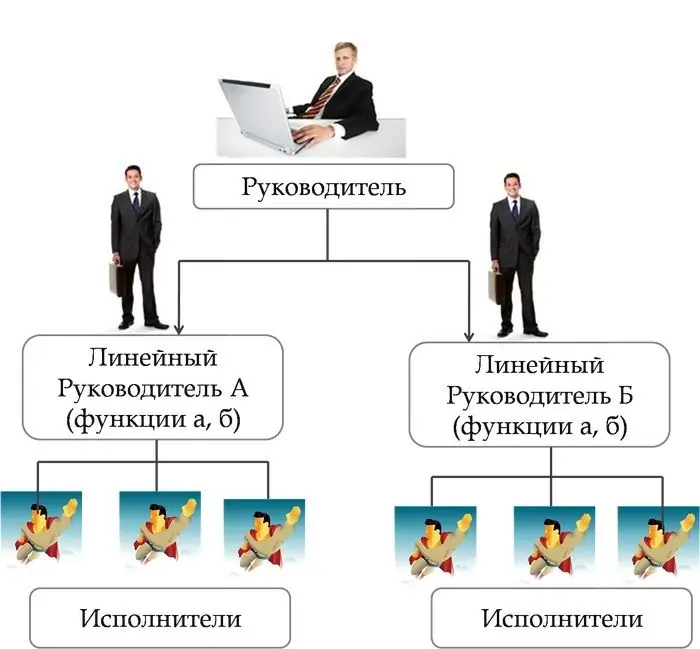

Horizontālās saites: koncepcija, pārvaldības struktūra, saišu veidi un mijiedarbība

Horizontālie sakari vadības struktūrā: vispārīgais jēdziens, šķirnes (funkcionālais, lineārais, lineāri funkcionālais dalījums) un to apraksts. Galvenās savienojumu īpašības un to izpausmes formas. Nosacījumi, kas nepieciešami, lai efektīvi funkcionētu grupas, kas veidotas atbilstoši horizontālo saišu veidam

Pārvaldības struktūra: veidi, veidi un funkcijas

Kas ir vadība? Lai atbildētu uz šo jautājumu, jums ir jāiedziļinās vēsturē. Dažkārt parastam cilvēkam tas nav vajadzīgs, bet tiem, kas strādā šajā jomā, šķiet, ka vajag. Mēs uzskatām, ka katram cilvēkam ir jāzina par visu, un tāpēc šodien mēs runājam par vadības struktūru

Investīciju projektu izvērtēšana. Investīciju projekta riska novērtējums. Investīciju projektu vērtēšanas kritēriji

Investors, pirms pieņem lēmumu investēt biznesa attīstībā, parasti vispirms izpēta projekta perspektīvas. Pēc kādiem kritērijiem?

Investīciju portfelis: kas tas ir, kā tas notiek un kā to izveidot

Visas naudas ieguldīšana tikai vienā kapitāla palielināšanas instrumentā vienmēr ir uzskatīta par ļoti riskantu biznesu. Daudz stabilāk un efektīvāk ir sadalīt līdzekļus dažādos virzienos, lai iespējamos zaudējumus vienā jomā kompensētu paaugstināts ienākumu līmenis citā. Šīs idejas praktiskā realizācija ir investīciju portfelis

Kā vadīt pārvaldības uzņēmumu? Kā izveidot pārvaldības sabiedrību?

Apsaimniekošanas sabiedrība ir juridiska persona, kas izveidota, lai apsaimniekotu daudzdzīvokļu māju. Šāda veida aktivitātes pēdējos gados ir kļuvušas ļoti populāras. Kā darbojas pārvaldības sabiedrība?