2026 Autors: Howard Calhoun | calhoun@techconfronts.com. Pēdējoreiz modificēts: 2025-01-24 13:21:18

Krievijas Federācijas Nodokļu kodekss uzliek subjektiem pienākumu iesniegt pārskatus regulatīvajai iestādei, ja tas ir paredzēts attiecīgajos tiesību aktos. Maksātājs dokumentus nosūta pārbaudei reģistrācijas vietā. Nodokļu kodekss paredz atbildību par deklarācijas nesniegšanu.

Pārskatu sniegšanas pārskats

Deklarācija ir maksātāja rakstveida izziņa par nodokļu objektiem, saņemtajiem ienākumiem un veiktajiem izdevumiem. Šajā dokumentā subjekts norāda arī informāciju par līdzekļu avotiem, pabalstiem, bāzi, aprēķināto obligātā iemaksas budžetā apmēru vai citu informāciju, kas kalpo par pamatu nodevas aprēķināšanai un samaksai. Šis skaidrojums ir atrodams Art. 80 NK. Krievijas Federācijas Nodokļu kodekss nosaka ziņošanu par katru maksājumu, kas ir atskaitāms budžetā, ja vien likumā nav noteikts citādi.

Sv. 119 NK

Saskaņā ar 80.panta 6.punktu deklarācija nodokļu iestādei tiek iesniegta laikālikumā noteiktie termiņi. Šī rīkojuma neievērošana ir pārkāpums. Par deklarācijas neiesniegšanu laikā, Art. 119 NK. Vienlaikus jāpatur prātā, ka uzkrātās maksājuma summas iemaksa budžetā neatbrīvo subjektu no soda par noteiktās kārtības neievērošanu. Tas nozīmē, ka aprēķinātās nodevas atmaksas gadījumā sankcija netiks noteikta minimālajā apmērā. Tā vērtība tiks aprēķināta pēc atskaitē norādītā obligātā maksājuma summas.

Kādi ir sodi nodokļu inspekcijā par subjektiem?

Sankcijas pret maksātājiem, kas pārkāpj pārskatu iesniegšanas kārtību uzraudzības iestādei, ir paredzētas 1. un 2. punktā. 119. Sods par nodokļa deklarācijas neiesniegšanu subjekta reģistrācijas vietā ir 5% no dokumentā norādītās budžetā atskaitāmā (piemaksas) maksājuma summas. Uzkrāšana tiek veikta par katru pilnu vai nepilnu mēnesi no ziņošanai noteiktā datuma. Tajā pašā laikā sods par nodokļu deklarācijas neiesniegšanu nevar būt lielāks par 30% no aprēķinātās nodevas, bet ne mazāks par 100 rubļiem. Šī procedūra tiek uzskatīta par kopīgu visiem maksātājiem. Art. Nodokļu kodeksa 119. pants arī paredz pastiprinātas sankcijas par ziņošanas kārtības pārkāpšanu. Jo īpaši nodokļu deklarācijas sods var būt 30% no maksājuma summas, ja subjekts nav iesniedzis dokumentus vairāk nekā 180 dienas. no likumā noteiktā datuma. Tajā pašā laikā, sākot ar 181. datumu, no viņa par katru mēnesi (nepilnīgu vai pilnu) tiks iekasēti 10% no atskaitē norādītās maksas.

Nianses

Naudas sods par nodokļu deklarācijas laikā neiesniegšanu ar nepareizi aprēķinātu obligātā maksājuma summu tiek noteikts saskaņā ar maksājamo summu, nevis kļūdaini norādīts pārskatā. Tāpat subjektam jāpatur prātā, ka gadījumā, ja norēķinu maksas apmērs ir nulle, subjektam saglabājas pienākums iesniegt dokumentāciju. Augstākās šķīrējtiesas Prezidija 2003.gada informatīvajā vēstulē Nr.71 norādīts, ka maksātāja maksājamās summas neesamība konkrēta termiņa beigās pats par sevi neatbrīvo viņu no nepieciešamības noformēt. un iesniegt atskaites. Tādējādi sods par nodokļu deklarācijas neiesniegšanu tiks aprēķināts neatkarīgi no aprēķina rezultātiem.

Pastiprinoši apstākļi

Praksē nereti rodas jautājums - vai kontroles institūcija ir tiesīga palielināt piedziņas apmēru, ja atkārtoti tiek pārkāpta ziņošanas kārtība? Atbilde uz to ir ietverta Art. 112. Tajā teikts, ka, ja pastāv Apstākļa 4. punktā paredzētais apstāklis. 114, sods par nodokļa deklarācijas neiesniegšanu tiek palielināts par 100%. panta 2. punktā. 112, tiek konstatēts atbildību pastiprinošs apstāklis - pārkāpuma izdarīšana no personas, kurai par līdzīgu nodarījumu jau piemērotas sankcijas. Šīs normas 3.punktā ir norāde par saukšanas pie atbildības noilguma termiņu. Tātad divkāršu summu var piedzīt, ja kopš pirmā soda dienas nav pagājuši 12 mēneši. Atbildību pastiprinošus vai mīkstinošus apstākļus konstatē nodokļu iestādevai tiesa, un tie tiek ņemti vērā, piemērojot sankciju. Tādējādi saskaņā ar augstāk minēto kontroles iestādei ir tiesības atgūt summu dubultā apmērā.

Traucējumu diferenciācija

Diezgan bieži rodas jautājums par naudas soda noteikšanas likumību par maksājumu neiesniegšanu, nevis par PVN deklarācijas vai cita obligātā atskaitījuma nesniegšanu. Jāpiebilst, ka sankciju piemērošanas kārtība šādos gadījumos atšķiras. Piegādes kārtību un norēķinu nosūtīšanas kontroles datumu, noteikumus un aizpildīšanas formu reglamentē Art. 80 NK. Tas pats pants attiecas uz deklarāciju. Tomēr šie jēdzieni nav identiski. Ja dokumentā nav deklarācijas pazīmju, tad soda piemērošana saskaņā ar Art. 119 ir nelikumīgs. Šajā gadījumā jums vajadzētu izmantot Art. 126. Tajā teikts, ka personai, kura nav iesniegusi dokumentus vai citu Nodokļu kodeksā un normatīvajos aktos paredzēto informāciju, tiek piemērots naudas sods 50 rubļu apmērā. par dokumentu.

JŪS Prezidija skaidrojumi

Vēstules Nr.71 15.punktā teikts, ka no organizācijas nevar iekasēt naudas sodu par PVN vai citas nodevas deklarācijas neiesniegšanu, ja tiesību aktos par konkrētu maksājumu ir nošķirti atskaites un aprēķina jēdzieni. Līdzīgs skaidrojums ir sniegts Prezidija dekrētā Nr. 15356/04. Tajā teikts, ka, vērtējot maksājumu pēc būtības, neatkarīgi no tā nosaukuma, jāņem vērā likumā noteiktie nodevu un nodokļu jēdzieni. Apsveriet piemēru. Tiesāizskatīja lietu, ka organizācija nav iesniegusi deklarāciju (aprēķinu) par darījumiem ar vērtspapīriem. Būtībā maksājumi, kas saistīti ar akciju apgrozījumu, darbojas kā maksa. Tas ir, tās ir iemaksas, kuru samaksa ir viens no nosacījumiem, lai valsts struktūras veiktu tiesiskas darbības saistībā ar šo organizāciju. Jo īpaši runa ir par noteiktu tiesību piešķiršanu vai licenču (atļauju) izsniegšanu. Tādējādi maksājums pēc savas būtības ir emisijas maksa par darījumiem ar vērtspapīriem. Deklarācijas (aprēķina) neiesniegšana tās samaksai nevar būt par pamatu Art. 119 NK.

E-veidlapa

Spēkā esošajos tiesību aktos ir veiktas noteiktas izmaiņas. Saskaņā ar tiem ir paredzēts subjekta pienākums iesniegt kontroles institūcijai pārskatus elektroniskā veidā. Kopš 2007. gada tā tiek iekasēta no maksātājiem ar vairāk nekā 250 darbiniekiem, bet kopš 2008. gada - vairāk nekā 100 cilvēkiem. Šo pienākumu subjekti izpilda, nosūtot attiecīgo informāciju, izmantojot telekomunikāciju kanālus. Jāpiebilst, ka par deklarācijas (3-NDFL vai cita obligātā maksājuma) nesniegšanu atbilstošā formā var tikt piemērotas arī Nodokļu kodeksa 119. panta sankcijas. Precizējumi šajā jautājumā ir Finanšu ministrijas vēstulē Nr.15356/04. Dokumentā it īpaši norādīts, ka par pienākuma nepildīšanu uzskatāma atskaišu (aprēķinu) iesniegšana neatbilstošā formā vai nenorādītā veidā,attiecas uz maksātāju.

Sankciju mērķi

Jāteic, ka naudas sods par ienākumu deklarācijas nesniegšanu darbojas kā vissvarīgākā valstiskuma institūcija. Tās galvenais mērķis ir nodrošināt varas iestāžu pilnvaru īstenošanu kontrolēt likuma prasību, visu tiesisko attiecību dalībnieku tiesību un interešu (stratēģisko, ekonomisko, sociālo) stingru ievērošanu. Naudas atgūšana ir sava veida civiltiesiskā atbildība kopumā un jo īpaši atsevišķi. Piemērojot sankcijas pārkāpējiem, valsts nodrošina likuma un kārtības uzturēšanu noteiktā sociālās un ekonomiskās mijiedarbības jomā.

Īpašs tiesiskais regulējums

Jāsaka, ka varas iestāžu pilnvaru īstenošana noteikt atbildību par nodokļu pārkāpumiem ir tās konstitucionālais pienākums. Tā īstenošana nav iespējama bez valsts kontroles pār to normu ievērošanu, kas nosaka un regulē sabiedrības mijiedarbības kārtību obligāto budžeta maksājumu jomā. Lai to izdarītu, ir institūcija, kas nodrošina subjektiem, kas piedalās attiecīgajās tiesiskajās attiecībās, uzlikto pienākumu izpildi.

Nodevu un nodokļu likumdošanas ievērošanu un ieviešanu valsts nevarētu pilnībā garantēt, ja, pareizi ieviešot dažas normas, citu prasību izpilde būtu tīri formāla. Šis, savāsavukārt novestu pie daļēja vai pilnīga to juridiskā spēka zaudēšanas. Šajā sakarā visu likumā noteikto normu ievērošana kompleksā un ne tikai viena, konkrēta kodificēta tiesību akta struktūras ietvaros, bet arī visu esošo normatīvo dokumentu, tostarp starptautisko, vispārējā sistēmā, ļaus valstij radīt vislabvēlīgākos, izdevīgākos apstākļus intensīvai un efektīvai tautsaimniecības izaugsmei un visu nodokļu attiecību jomā iesaistīto personu pilnveidei.

Secinājums

Saimniecisko personu nodokļu saistībām ir liela nozīme tiesiskuma un kārtības uzturēšanā valsts ekonomiskajā sfērā. Tas darbojas kā galvenais tiesiskā regulējuma instruments. Visu nodokļu tiesisko attiecību subjektu savstarpēja uzlikto pienākumu izpilde un esošo tiesību īstenošana veicina tiesiskas sabiedrības veidošanos, kurā tiek izveidoti augsts likuma un kārtības pamatu līmenis. Tajā pašā laikā saistībām gan kopumā, gan konkrētā nozīmē nevajadzētu kļūt par maksātāja ikdienišķu darbību, par kuras nepildīšanu paredzētas tikai noteiktas sankcijas. Tām jākļūst par viņam nepieciešamo viņa tiesību, interešu un brīvību konstitucionālā izpratnē realizāciju, caur kuru veidojas pilnvērtīga civiltiesiska sabiedrība.

Ieteicams:

Nodokļu sankcija ir Jēdziens un veidi. Nodokļu pārkāpumi. Art. 114 Krievijas Federācijas nodokļu kodekss

Tiesību akti nosaka organizāciju un privātpersonu pienākumu veikt obligātās iemaksas budžetā. Ja tas netiek darīts, tiek piemērots nodokļu sods

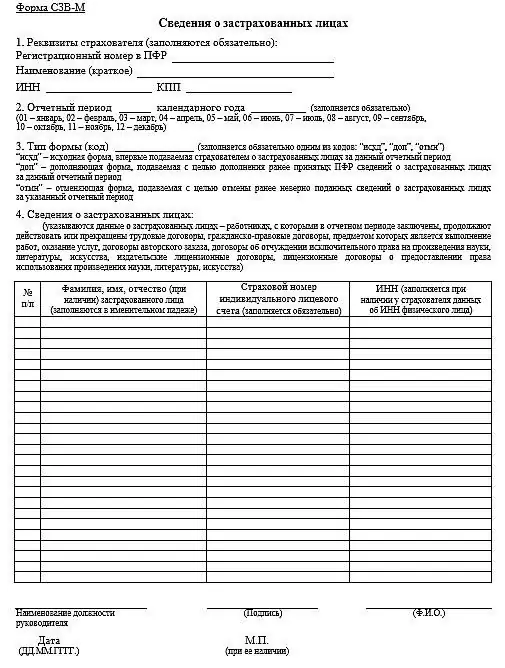

Ziņojums par veidlapu SZV-M: kā aizpildīt, kam ir pienākums nodot, sods par nokavētu piegādi

Rakstā ir aprakstīts, kā aizpildīt SZV-M, kāda informācija tiek ievadīta šajā dokumentā, kā arī kad un kādā veidā ziņojums tiek iesniegts PF departamentam. Norādītas galvenās darba devēju pieļautās kļūdas, kā arī tas, kāds sods tiek maksāts par konstatētajiem pārkāpumiem

Kāds sods, ja nav iekļauts apdrošināšanā, var maksāt

Ikdienā var būt dažādas situācijas, kad jābrauc ar svešu automašīnu. Kādu sodu var uzlikt, ja vadītājs nav iekļauts apdrošināšanā?

Kas ir sods? Sods: definīcija, veidi, pazīmes un uzkrāšanas procedūra

Līgumsaistību pārkāpšanas gadījumā Krievijas likumdošana paredz īpašu soda veidu. Šāds jēdziens kā sods kalpo kā nodokļu maksājumu, komunālo un daudzu citu saistību pārskaitīšanas termiņu ievērošanas regulators

Sods par novēlotu deklarācijas iesniegšanu. Sods par novēlotu PVN deklarāciju iesniegšanu

Šodien ir diezgan daudz rīku, ko var izmantot grāmatvedis. Taču praksē ir programmatūras darbības traucējumi, cilvēciskais faktors, dažādi neparedzēti apstākļi, kas noved pie NDT prasību pārkāpuma. Attiecīgi likuma prasību neievērošana nozīmē sankciju piemērošanu vainīgajiem. Viens no tiem ir sods par novēlotu deklarācijas iesniegšanu